Дебиторская задолженность – это долги, которые возникают у предприятий в результате реализации товаров или услуг в кредит. Для эффективного учета и анализа этого вида активов необходимо провести классификацию дебиторской задолженности по нескольким видам и критериям.

Одним из основных видов классификации является разделение дебиторской задолженности на текущую и просроченную. Текущая дебиторская задолженность – это сумма долгов, погашение которых ожидается в течение ближайших 12 месяцев. Производится она посредством регулярных платежей или погашения счетов-фактур. Процент просроченной задолженности характеризует долю задолженности, погашение которой затягивается на более длительный срок.

Дебиторская задолженность также может быть классифицирована по категориям платежеспособности. К этим категориям относятся: высокая платежеспособность, средняя платежеспособность и низкая платежеспособность. Высокая платежеспособность означает вероятность полного погашения долга без просрочки. Средняя платежеспособность свидетельствует о возможности погашения долга с небольшой задержкой. Низкой платежеспособности подвержены должники, которые могут испытывать серьезные трудности и могут не в состоянии погасить задолженность вовремя.

Таким образом, классификация дебиторской задолженности является необходимым инструментом для обеспечения эффективного контроля и учета кредиторской задолженности. Она позволяет оценить степень риска и определить стратегию взыскания задолженности.

Видео:Понятие и Виды дебиторской задолженностиСкачать

Виды дебиторской задолженности

В зависимости от различных характеристик и признаков, дебиторская задолженность может быть классифицирована на следующие виды:

- Текущая дебиторская задолженность — это сумма долга, которая должна быть оплачена покупателем в течение короткого срока, обычно в пределах 12 месяцев. Этот вид задолженности является наиболее ликвидным и быстро переводится в денежные средства.

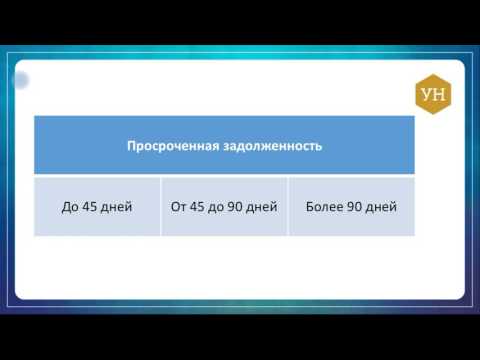

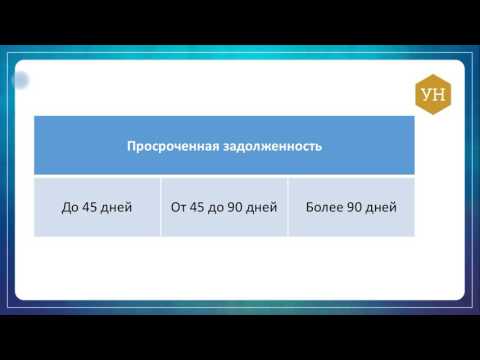

- Просроченная дебиторская задолженность — это долг, который не был оплачен в срок и имеет просрочку. Просроченная задолженность может быть разделена на несколько категорий в зависимости от срока просрочки, например, 30, 60 или 90 дней. Чем дольше просрочка, тем сложнее получить оплату.

- Сомнительная дебиторская задолженность — это долг, который считается неопределенным или спорным в отношении его погашения. Это может быть вызвано финансовыми проблемами покупателя или возникновением споров о качестве товара или услуги. Такие долги могут требовать проведения дополнительных юридических и финансовых мероприятий для их погашения.

- Непогашенная задолженность — это долг, который не был оплачен и остается непогашенным в течение продолжительного времени. Этот вид задолженности может быть вызван финансовыми проблемами покупателя или неплатежеспособностью.

Классификация дебиторской задолженности на данные виды помогает компаниям более точно анализировать свою финансовую ситуацию и принимать решения по управлению долгами. Также она позволяет определить, какие меры необходимо предпринять для взыскания просроченных или сомнительных дебиторских задолженностей.

Видео:Урок 10. Дебиторская и кредиторская задолженностиСкачать

По срокам

Дебиторская задолженность по срокам делится на несколько категорий в зависимости от того, сколько времени прошло с момента возникновения долга:

1. Текущая задолженность. Включает все задолженности, по которым прошло менее 30 дней с их возникновения.

2. Просроченная задолженность до 90 дней. В данную категорию попадают долги, по которым прошло от 31 до 90 дней с момента возникновения.

3. Просроченная задолженность более 90 дней. Включает все задолженности, по которым прошло более 90 дней с момента возникновения долга.

Разделение задолженности по срокам позволяет учитывать длительность неоплаты и принимать соответствующие меры для ее возврата. Такой подход также помогает контролировать долговую нагрузку и минимизировать риски для дебиторской базы компании.

До 30 дней

Дебиторская задолженность, которая возникает в пределах до 30 дней, относится к краткосрочной задолженности. Это значит, что клиенты или покупатели, не оплачивающие счета в течение 30 дней, попадает в эту категорию.

Данный тип задолженности считается наиболее ликвидным и менее рискованным для кредитора. Компании обычно предоставляют таким клиентам кредитование на краткосрочных условиях, основанных на соглашении между сторонами.

В случае, если дебиторская задолженность до 30 дней непогашена, ее можно классифицировать как просрочку платежа и приступать к взысканию данной суммы с должника. Это может быть осуществлено через систему мониторинга задолженности, отправкой напоминаний о сроках оплаты и, при необходимости, привлекая к взаимодействию юридические службы.

Для эффективного управления дебиторской задолженностью до 30 дней желательно вовремя и проактивно обращаться к клиенту с просьбой об оплате. Таким образом можно предотвратить разрастание задолженности и дать возможность клиенту выплатить счет вовремя.

Общий анализ платежей и его своевременное осуществление является ключевым для эффективного управления дебиторской задолженностью до 30 дней и предотвращения неплатежей.

От 30 до 60 дней

Отслеживание и контроль дебиторской задолженности в этом диапазоне является важной задачей для любого предприятия. Наличие такой задолженности может указывать на проблемы с платежеспособностью клиентов или неправильную стратегию управления кредитованием.

Организации, имеющие значительные суммы дебиторской задолженности в этом диапазоне, могут сталкиваться с проблемами в обеспечении финансовой устойчивости и платежеспособности. Поэтому, контроль и своевременное погашение такой задолженности является важным аспектом финансового менеджмента компании.

Видео:Учёт дебиторской задолженности (урок 19, часть 1)Скачать

По степени возможности погашения

Дебиторская задолженность может быть классифицирована по степени возможности ее погашения. Эта классификация позволяет определить, насколько вероятно, что дебитор сможет погасить свою задолженность в полном объеме.

Существует несколько видов задолженности по степени возможности погашения:

- Задолженность с высокой степенью погашения — это задолженность, которую дебитор имеет возможность погасить в полном объеме в течение короткого времени. Это может быть связано, например, с наличием у дебитора достаточного количества денежных средств на счете или с ожидаемым поступлением средств в ближайшее время.

- Задолженность с средней степенью погашения — это задолженность, которую дебитор имеет возможность погасить, но с задержкой или частично. Например, дебитор может иметь небольшие затруднения с погашением задолженности из-за временных финансовых трудностей или нестабильности в бизнесе.

- Задолженность с низкой степенью погашения — это задолженность, которую дебитор имеет малую возможность погасить. Данная задолженность может быть связана, например, с серьезными финансовыми проблемами у дебитора, его банкротством или низкой платежеспособностью.

Вероятная дебиторская задолженность

Вероятная дебиторская задолженность представляет собой те суммы, которые могут быть не взысканы у должников вследствие различных обстоятельств.

Оценить вероятную дебиторскую задолженность можно на основе следующих критериев:

| Критерий | Описание |

|---|---|

| Стоимость | Вероятность невзыскания дебиторской задолженности может зависеть от стоимости должника и его финансового состояния. |

| Сроки | Чем дольше должник не погашает долг, тем больше вероятность невыплаты. |

| Процедуры | Наличие юридических процедур и механизмов взыскания задолженности также влияет на вероятность ее невзыскания. |

Для определения вероятной дебиторской задолженности необходимо провести анализ каждого должника и учесть все возможные факторы, которые могут повлиять на взыскание задолженности.

Различные компании и организации могут иметь свои собственные подходы и методы классификации вероятной дебиторской задолженности, однако основные критерии остаются общими.

Сомнительная дебиторская задолженность

Для кредитора сомнительная дебиторская задолженность представляет определенный риск, так как существует вероятность потери денежных средств. Поэтому, кредиторы регулярно проводят оценку своей дебиторской задолженности и классифицируют ее на сомнительную, чтобы правильно учесть возможные риски и принять соответствующие меры по взысканию задолженности.

Сомнительная дебиторская задолженность обычно классифицируется на основе различных критериев, таких как долговечность задолженности, финансовое положение должника, наличие судебных разбирательств, сроки задолженности и другие. Такая классификация позволяет кредиторам более эффективно управлять своей дебиторской задолженностью и принимать активные шаги по взысканию сомнительной задолженности.

Сомнительная дебиторская задолженность требует от кредиторов аккуратности и осторожности при ее учете и отслеживании. Необходимо регулярно рецензировать сомнительную задолженность, принимать меры по своевременному возврату или проведению юридических мероприятий по взысканию задолженности.

Недостоверная дебиторская задолженность

Недостоверная дебиторская задолженность может возникнуть из-за различных причин. Например, некоторые клиенты могут не благополучно развиваться и столкнуться с финансовыми трудностями, что делает невозможным погашение их долга. Также возможна ситуация, когда компания ошибочно указывает задолженность по клиенту, но это не соответствует действительности.

Недостоверная дебиторская задолженность может иметь серьезные последствия для компании. Она искажает финансовое положение компании и может привести к неправильным расчетам и принятию неправильных управленческих решений. Кроме того, недостоверная задолженность может препятствовать компании получению финансового кредита или влечь правовые последствия.

Для того чтобы избежать возникновения недостоверной дебиторской задолженности, компании должны вести строгий контроль над своими клиентами и правильно отражать информацию о задолженности в своих финансовых отчетах. Использование систем автоматизации учета и контроля также может помочь предотвратить возникновение недостоверной задолженности.

| Возможные критерии недостоверной дебиторской задолженности: |

|---|

| 1. Клиенты, которые долгое время не проявляют активности или не отвечают на запросы компании. |

| 2. Отсутствие подтверждающих документов о задолженности со стороны клиента. |

| 3. Изменившаяся финансовая ситуация клиента или его финансовые трудности. |

| 4. Предыдущий опыт неправильного указания задолженности компанией. |

📽️ Видео

Бухгалтерский учет понятно за 10 минутСкачать

Виды задолженностиСкачать

Виды задолженностиСкачать

Архипова А.С. Финансовый учет. Понятие и классификация дебиторской задолженностиСкачать

Виды задолженностиСкачать

Анализ дебиторской задолженности (должника), мастер-класс часть 1Скачать

Основные финансовые инструменты (дебиторская и кредиторская задолженность)Скачать

Анализ дебиторской и кредиторской задолженностиСкачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Дебиторская и кредиторская задолженностьСкачать

Анализ дебиторской и кредиторской задолженности в государственном (муниципальном) учрежденииСкачать

Контроли и внутренние процедуры. Мониторинг дебиторской задолженностиСкачать

Учёт дебиторской задолженности ( урок 19, часть 2)Скачать

Торги по банкротству обучение дебиторская задолженность право требования дебиторка на 112 миллионовСкачать

Какие виды ДЗ физлиц стоит рассматривать для покупки?Скачать

Надо ли оформлять правопреемство на каждую ДЗ или можно на весь пакет сразу?Скачать

Что такое кредиторская задолженность?Скачать