Налоговый контроль – это процесс, осуществляемый государственными органами, направленный на проверку соблюдения налогоплательщиками требований налогового законодательства. Особую роль в этом процессе играют налоговые органы, которые контролируют исполнение налоговых обязательств.

В зависимости от целей и формы осуществления контрольных мероприятий, можно выделить несколько видов налогового контроля:

1. Плановый контроль. Данный вид налогового контроля осуществляется на основе графиков и планов, созданных налоговыми органами. Он является запланированным, систематическим и предусматривает периодическую проверку деятельности налогоплательщиков. Плановый контроль позволяет своевременно выявлять налоговые правонарушения и проблемы в деятельности налогоплательщиков.

2. Внеплановый (проверочный) контроль. Этот вид налогового контроля проводится вне установленного графика и плана налогового органа. Он обычно проводится в случае наличия достаточных оснований для подозрения в налоговых правонарушениях. Внеплановый контроль применяется для проверки конкретных ситуаций или налогоплательщиков, которые вызывают сомнения у налоговых органов.

3. Тематический контроль. Данный вид контроля фокусируется на особенных аспектах налогообложения, связанных с отдельными группами налогоплательщиков или видами правонарушений. Тематический контроль проводится с целью более эффективного выявления и пресечения конкретных налоговых правонарушений.

Все виды налогового контроля основываются на следующих принципах: принцип законности, принцип предупредительности, принцип объективности, принцип справедливости и принцип независимости. Знание этих принципов позволяет налоговой службе эффективно контролировать исполнение налоговых обязательств и защищать права и интересы государства.

Видео:Экономика 11 класс (Урок№12 - Системы налогообложения.)Скачать

Классификация налогового контроля

1. Формальный контроль

Формальный контроль представляет собой проверку налоговой отчетности, соблюдение сроков ее представления и правильности заполнения соответствующих документов. Он направлен на обеспечение точности и своевременности информации, предоставляемой налогоплательщиком.

2. Содержательный контроль

Содержательный контроль проводится для проверки правильности и достоверности налоговых расчетов и расчетов налоговой базы. В процессе этого контроля анализируются отчеты, бухгалтерская документация, сделки и транзакции, осуществляемые налогоплательщиком.

3. Рисковый контроль

Рисковый контроль основывается на анализе рисков налоговых нарушений и низкого уровня соблюдения налогового законодательства отдельными налогоплательщиками. По результатам анализа выбираются наиболее рисковые налогоплательщики для проведения контрольных мероприятий и проверок.

4. Внеплановый контроль

Внеплановый контроль может проводиться в любое время и без предварительного уведомления налогоплательщика. Он является неожиданным и направлен на выявление и предупреждение возможных налоговых нарушений, а также недобросовестного поведения налогоплательщика.

5. Плановый контроль

Плановый контроль организуется на основе плана, разработанного налоговыми органами. В рамках планового контроля проводятся планомерные проверки налоговых расчетов и документов налогоплательщиков, а также анализируются налоговые риски и соблюдение законодательства.

Классификация налогового контроля помогает систематизировать и организовать процесс проверки налогового соблюдения. Различные виды контрольных мероприятий в сочетании друг с другом обеспечивают эффективность и надежность налогового контроля, способствуют снижению налоговых рисков и повышению доверия к системе налогообложения.

Видео:Что такое «налог»? Какие бывают налоги?Скачать

Основные виды налогового контроля

Налоговый контроль выполняется с целью обеспечения соблюдения налогового законодательства и своевременного и полного уплаты налогов. Он представляет собой комплекс мер, направленных на проверку и контроль исполнения налоговых обязательств.

Основные виды налогового контроля включают:

1. Внешний налоговый контроль

Внешний налоговый контроль осуществляется налоговыми органами и направлен на мониторинг соблюдения налогоплательщиками налогового законодательства. Он проводится путем проверки деклараций, платежей и другой документации, предоставляемой налогоплательщиками.

2. Внутренний налоговый контроль

Внутренний налоговый контроль осуществляется самими налогоплательщиками и направлен на установление и поддержание правильности и точности данных о доходах и расходах, а также налоговых обязательствах. Внутренний контроль включает в себя аудит налоговой отчетности и проверку документов, которые используются при подготовке налоговой отчетности.

3. Плановый налоговый контроль

Плановый налоговый контроль представляет собой систематический и планомерный контроль налоговых деклараций и платежей. Он осуществляется в рамках плановых мероприятий налоговых органов и позволяет выявить и предотвратить нарушения налогового законодательства.

4. Неплановый (внеплановый) налоговый контроль

Неплановый налоговый контроль проводится в случае выявления недостатков или нарушений в деятельности налогоплательщика. Он может быть инициирован налоговым органом по результатам анализа информации или в результате жалобы или обращения третьей стороны.

Важно отметить, что налоговый контроль является неотъемлемой составляющей налоговой системы и способствует укреплению доверия налогоплательщиков и поддержанию финансовой стабильности государства.

Внешний налоговый контроль

Одной из форм внешнего налогового контроля является налоговая проверка. В ходе такой проверки налоговый орган проводит обширный анализ документации и данных налогоплательщика, а также делает запросы и собирает информацию у третьих лиц. Цель налоговой проверки — выявить возможные налоговые нарушения или недостатки в учете и отчетности налогоплательщика.

Кроме проверок, внешний налоговый контроль может осуществляться путем проведения налоговых ревизий и аудитов. Налоговая ревизия представляет собой подробный анализ деятельности налогоплательщика, включающий проверку правильности применения налоговых законов и правил, учета операций и составления отчетности. Аудит же представляет собой более широкий процесс, включающий не только оценку налогового учета, но и анализ эффективности бизнес-процессов и систем контроля в организации.

Внутренний налоговый контроль

В рамках внутреннего налогового контроля осуществляется проверка правильности расчета и уплаты налогов, своевременность представления налоговой отчетности, соблюдение порядка ведения бухгалтерского учета и документооборота. Для эффективного функционирования внутреннего налогового контроля необходимо наличие соответствующей организационно-распорядительной документации, а также привлечение квалифицированных специалистов, знающих налоговое законодательство и методы его применения.

Внутренний налоговый контроль основан на принципах прозрачности, полноты и достоверности информации, своевременности исполнения налоговых обязательств, контроля за деятельностью и соответствием внутренних процедур налоговому законодательству. Он позволяет организовать систему внутреннего учета, анализа и контроля налоговой деятельности, выявлять риски и ошибки, принимать соответствующие меры по их устранению или предотвращению.

Внутренний налоговый контроль является неотъемлемой частью системы налогового контроля в целом и играет важную роль в обеспечении соблюдения требований налогового законодательства. От его правильной организации и функционирования зависит эффективность работы налогоплательщика и его отношение к налоговым обязательствам.

Внутренний налоговый контроль включает в себя:

- Планирование и организацию налоговой работы.

- Оценку рисков возникновения налоговых претензий и разработку мер по их минимизации.

- Проверку налогового учета и отчетности на соответствие требованиям законодательства.

- Контроль за своевременностью и правильностью уплаты налоговых обязательств.

- Обучение сотрудников организации налоговому законодательству и правилам его применения.

- Взаимодействие с налоговыми органами при проведении налоговых проверок.

Таким образом, внутренний налоговый контроль является важным инструментом для обеспечения соответствия налогоплательщика требованиям налогового законодательства, предотвращения возможных налоговых нарушений и обеспечения финансовой устойчивости организации.

Видео:Виды и функции налогов. ВидеоурокСкачать

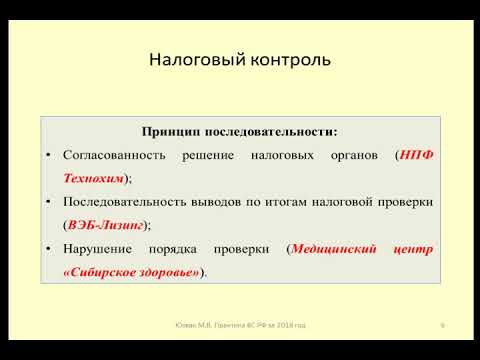

Принципы налогового контроля

1. Принцип законности: налоговый контроль должен осуществляться на основе точно сформулированных нормативных актов, предусмотренных законодательством страны. Контролеры обязаны соблюдать законность своих действий, а также не могут выполнять функции, не предусмотренные законом.

2. Принцип объективности: налоговый контроль должен быть объективным и независимым. Контролеры не должны иметь интересов к проверяемым лицам или организациям, а также обладать полной независимостью от сторонних влияний.

3. Принцип комплексности: налоговый контроль должен быть комплексным и охватывать все аспекты налогового законодательства. Контролеры должны не только проверять правильность расчетов и уплаты налогов, но и контролировать соблюдение других требований, предусмотренных законом.

4. Принцип пропорциональности: налоговый контроль должен быть пропорционален налоговым связям и рискам, связанным с налогообложением. Контролеры должны рационально использовать ресурсы и выбирать объекты и формы контроля с учетом важности и риска нарушений.

5. Принцип конфиденциальности: контролеры должны обеспечивать конфиденциальность собранных ими информации о проверяемых лицах или организациях. Утечка такой информации может нанести ущерб репутации и конкурентоспособности проверяемых субъектов.

6. Принцип справедливости: налоговый контроль должен осуществляться справедливо и равномерно по отношению ко всем субъектам налоговых отношений. Контролеры не могут дискриминировать определенные лица или организации и должны обеспечивать равные возможности для всех проверяемых сторон.

7. Принцип профессионализма: контролеры налогового контроля должны обладать высоким уровнем профессиональной компетентности и знаний в области налогового права. Они должны постоянно совершенствовать свои знания, следить за изменениями в законодательстве и применять их в своей работе.

Принцип легитимности

При осуществлении контроля органы налоговой службы должны соблюдать и уважать права и интересы налогоплательщиков. Они не должны превышать своих полномочий или применять нецелевые меры. Налоговый контроль не должен быть применен произвольно или дискриминационно, а должен быть справедливым и прозрачным.

Основой принципа легитимности является гарантия соблюдения принципа презумпции невиновности, согласно которому налогоплательщик считается невиновным до доказательства его виновности. Таким образом, налоговый контроль должен быть осуществлен на основании достоверной информации и объективных критериев.

Принцип легитимности является обязательным для всех органов и должностных лиц, осуществляющих налоговый контроль или связанные с ним функции. Нарушение данного принципа может иметь серьезные последствия, включая снятие с должности и привлечение к ответственности.

🎦 Видео

Обществознание 8 Виды и функции налоговСкачать

Налоговый контрольСкачать

ПРОСТО О НАЛОГАХ. Всё, что нужно знать предпринимателюСкачать

Экономика 11 класс (Урок№11 - Налоги.)Скачать

Налоги Обществознание ЕГЭ 2021Скачать

Налоговое администрирование и налоговый контроль (#21)Скачать

Налоговая система в РФСкачать

Понятие, методы и виды финансового контроля.Скачать

Обществознание 8 класс: Виды налоговСкачать

Принципы налогового контроля / Principles of tax controlСкачать

Финансовый контроль виды, формы и методыСкачать

Какие мероприятия налогового контроля предусмотрены законодательством?Скачать

Как устроено местное самоуправлениеСкачать

Виды и функции налогов ЕГЭ по обществознаниюСкачать

Лекция 9 Налоговый контроль / Lecture 9 Tax controlСкачать

ЕГЭ ОБЩЕСТВОЗНАНИЕ | Виды налогов | ВидеоурокСкачать