Страхование является одним из наиболее важных инструментов управления рисками. Однако перед тем, как заключить договор страхования, необходимо определить, какой тип риска требует покрытия и каким способом его оценить. В данной статье рассмотрим основные типы страховых рисков и методы их классификации и оценки.

Страховые риски — это потенциальные события, которые могут привести к убыткам для страхователя или застрахованного лица. Они могут быть связаны с различными сферами жизни, такими как здоровье, имущество, ответственность.

Основные типы страховых рисков включают:

- Личные риски — связаны с жизнью и здоровьем человека, например, заболевания и несчастные случаи.

- Имущественные риски — возникают в связи с повреждением или утратой имущества, таких как пожар, угоны, стихийные бедствия.

- Ответственностные риски — связаны с возможностью возмещения ущерба, причиненного другим лицам, например, в результате аварий или профессиональной деятельности.

- Финансовые риски — связаны с колебаниями рынков, банкротством компаний, невыплатой долгов и прочими финансовыми потерями.

- Транспортные риски — связаны с возможностью несчастных случаев, угона или повреждения транспортных средств и грузов.

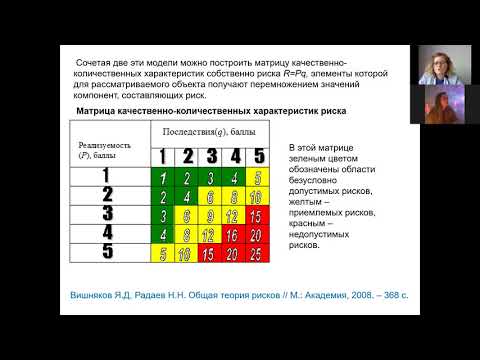

Классификация страховых рисков позволяет страховым компаниям оценить вероятность наступления событий, а также определить адекватную стоимость страхового покрытия. Методы оценки рисков включают статистический анализ, математические модели, экспертные оценки и анализ исторических данных. Использование комплексного подхода при классификации и оценке страховых рисков помогает создавать более надежные и эффективные страховые продукты для защиты от различных угроз.

Видео:Что такое риск? 3 вида риска и как количественно оценивать каждый из нихСкачать

Основные типы страховых рисков

В зависимости от характера риска, страховые риски могут быть разделены на следующие основные типы:

1. Физический риск – это риск, связанный с возникновением физических повреждений или утраты объектов (недвижимости, транспортных средств и др.) вследствие различных событий, таких как пожар, авария, стихийное бедствие и т.д. Данный тип риска широко распространен в страховании недвижимости, автостраховании и других отраслях.

2. Финансовый риск – это риск, связанный с возможными финансовыми потерями или неопределенностью их величины. К такому типу риска относятся риски курсов валют, процентных ставок, цен на финансовые инструменты и другие показатели, которые могут вызвать снижение доходности или убытки для страховщиков и застрахованных лиц.

3. Юридический риск – это риск, связанный с возможностью появления юридических претензий, исков и других правовых проблем, которые могут вызвать финансовые потери или иметь другие негативные последствия для страховщиков. Такой риск особенно важен в страховании ответственности и других юридических видов страхования.

Это лишь некоторые из основных типов страховых рисков, которые используются в практике страхования. Кроме того, риски могут быть классифицированы по другим критериям, таким как возможность воспроизводства объектов страхования, вероятность наступления события и другие параметры, что позволяет более точно определить степень риска и разработать соответствующие методы оценки и управления ими.

Видео:Система управления рисками за 5 шаговСкачать

Классификация страховых рисков

Одним из самых распространенных способов классификации рисков является деление их на персональные и деловые. Персональные риски связаны с жизнью и здоровьем людей, а также их имуществом. К таким рискам относятся болезни, несчастные случаи, утрата имущества. Деловые риски связаны с бизнесом и включают такие события, как прекращение деятельности предприятия, пожары, убытки от конкуренции.

Кроме того, страховые риски могут быть разделены по характеру наступления на риски природных и техногенных катастроф. Природные риски связаны с действием стихийных бедствий, таких как землетрясения, наводнения, ураганы. Техногенные риски связаны с человеческой деятельностью и включают аварии на производстве, взрывы, загрязнение окружающей среды.

Для оценки страховых рисков применяются различные методы, включая статистический анализ, экспертные оценки, математическое моделирование. Оценка риска позволяет страховщикам определить вероятность наступления события и размер возможных убытков. На основе этих данных страховщик устанавливает страховую премию, которая компенсирует риск и обеспечивает финансовую защиту страхователя.

В результате классификации страховых рисков страховое предприятие может разработать оптимальные стратегии управления рисками, выбрать подходящие страховые продукты и разработать соответствующие полисы страхования. Таким образом, классификация страховых рисков играет важную роль в страховой деятельности, обеспечивая эффективное управление финансовыми рисками.

Видео:Методы оценки рисков проектов, которые работают - Алексей БелковСкачать

Основные типы страховых рисков

1. Жизнь и здоровье:

Страхование жизни и здоровья является одним из самых популярных видов страхования. Оно позволяет застраховать свою жизнь или здоровье, а также получить компенсацию в случае возникновения непредвиденных событий, таких как болезни, травмы или смерть.

2. Имущественные риски:

Страхование имущества позволяет застраховать свое имущество от различных рисков, таких как пожар, кража, наводнение и другие стихийные бедствия. Этот вид страхования обеспечивает компенсацию за нанесенные убытки в случае возникновения указанных рисков.

3. Гражданская ответственность:

Страхование гражданской ответственности позволяет застраховать себя от возможных исков третьих лиц в случае причинения вреда их жизни, здоровью или имуществу. Такое страхование часто используется в сфере бизнеса и защищает интересы страхователя от требований компенсации ущерба.

4. Автострахование:

Страхование автомобилей является одним из неотъемлемых видов страхования. Оно позволяет застраховать автомобиль от различных рисков, таких как ДТП, угоны, повреждение кузова и другие. Такое страхование обеспечивает компенсацию за убытки, вызванные указанными рисками.

5. Финансовые риски:

Страхование финансовых рисков направлено на защиту от потерь, связанных с финансовыми операциями или инвестициями. Оно позволяет страхователям снизить свои риски и получить компенсацию в случае финансовых потерь.

В каждом из перечисленных видов страховых рисков существуют еще более узкие категории, которые учитывают особенности каждого вида и предоставляют специфическую защиту и компенсацию.

Физические риски

Примеры физических рисков включают:

- Пожары — непредвиденные возгорания могут вызвать значительный ущерб для имущества, включая здания, автомобили и другие материальные ценности.

- Стихийные бедствия — наводнения, землетрясения, ураганы и другие природные катаклизмы могут привести к разрушению имущества и угрозам жизни.

- Аварии — автомобильные аварии, несчастные случаи на производстве и другие несчастные случаи могут привести к травмам, установлению вредных условий для здоровья или утрате жизни.

- Кражи и взломы — преступные действия, такие как кражи и взломы, могут привести к ущербу имуществу, финансовым потерям и нарушению частной жизни.

- Вредные условия — экологические проблемы, такие как загрязнение воздуха и воды, могут привести к ухудшению здоровья людей и ущербу для окружающей среды.

Страховые компании разрабатывают различные пакеты и полисы страхования, которые позволяют защититься от физических рисков. Они могут включать страхование имущества, автострахование, медицинское страхование и другие виды страхования, чтобы обеспечить финансовую защиту в случае возникновения непредвиденных событий.

Финансовые риски

Оценка и управление финансовыми рисками — важная задача для страховых компаний. Для этого используются различные методы, включая моделирование вероятностей, анализ статистических данных, экспертные оценки и др. В результате проведения оценки страховой компанией устанавливается уровень финансового риска и принимаются меры по его снижению или перераспределению.

Основными видами финансовых рисков являются:

- Рыночный риск — связан с возможностью снижения стоимости активов компании из-за изменения цен на рынке.

- Кредитный риск — связан с возможностью невыполнения истечения срока платежа по обязательствам компании или ее контрагентов.

- Ликвидность — возникает в случае недостатка денежных средств для покрытия текущих обязательств.

- Операционный риск — связан с возможностью возникновения ошибок, просчетов или недостатков в управлении и деятельности компании.

- Валютный риск — связан с возможностью снижения стоимости активов или увеличения долговых обязательств компании из-за нестабильности валютного курса.

Страховые компании активно изучают финансовые риски и разрабатывают соответствующие стратегии и политики управления, чтобы минимизировать потенциальные убытки и обеспечить устойчивое функционирование на рынке.

Юридические риски

Основные юридические риски включают:

- Нарушение законодательства. Страховая компания может нарушить действующее законодательство, что может привести к юридическим преследованиям со стороны государственных органов.

- Проблемы с клиентами. Возможны ситуации, когда клиент оспаривает страховой случай или требует выплату большей суммы, чем предусмотрено договором страхования. Это может привести к судебным разбирательствам и финансовым потерям для компании.

- Несоблюдение правил и условий страхования. Если страховая компания не соблюдает условия договора страхования или неправильно их интерпретирует, это также может привести к судебным проблемам.

- Фальсификация документов. Страховые случаи могут быть связаны с фальсификацией документов, которые могут быть выявлены только после возникновения спора или проверки государственных органов.

- Риски в связи с изменением законодательства. Изменение законодательных актов может повлечь за собой изменение правил и условий страхования, что может негативно повлиять на финансовое состояние страховой компании и стать причиной юридических споров.

Для оценки и управления юридическими рисками страховая компания должна иметь хорошо разработанную внутреннюю систему контроля и управления рисками, а также сотрудников с соответствующей компетенцией в области юриспруденции и страхового дела.

Видео:КАК провести оценку рисков САМОСТОЯТЕЛЬНО?Скачать

Методы оценки страховых рисков

1. Статистический анализ

Статистический анализ основан на анализе исторических данных о страховых случаях. Страховые компании собирают информацию о прошлых случаях и используют ее для выявления закономерностей и трендов. На основе этого анализа строятся математические модели, которые позволяют определить вероятность наступления определенного страхового случая.

2. Экспертные оценки

Экспертные оценки основаны на мнениях и опыте специалистов в определенной области. Эксперты могут использовать свой опыт и знания для оценки вероятности наступления определенного страхового риска. Они могут учитывать различные факторы, такие как климатические условия, социально-экономические показатели и другие факторы, которые могут влиять на вероятность наступления страхового случая.

3. Математическое моделирование

Математическое моделирование является одним из наиболее точных методов оценки страховых рисков. В этом методе используются математические модели, которые основываются на сложных алгоритмах и расчетах. Эти модели позволяют учесть различные факторы и переменные, которые могут влиять на страховой риск.

4. Использование страхового эксперимента

С помощью страхового эксперимента можно оценить вероятность наступления страхового случая путем наблюдения надежности страхового продукта в течение определенного периода времени. Например, страховая компания может предложить определенный вид страхования и отслеживать количество страховых случаев, которые произошли за определенное время.

Выбор определенного метода оценки страховых рисков зависит от множества факторов, таких как доступность данных, сложность риска, доступность экспертов и других факторов. Комбинация различных методов может быть использована для повышения точности оценки рисков и принятия более обоснованных решений в страховой сфере.

📺 Видео

Тема 1.Риски их классификацияСкачать

Что такое репутационные риски простыми словами: виды, примеры, оценка и методы управления риска..Скачать

5 2 1 Введение в тему "Количественные методы оценки рисков"Скачать

Оценка профессиональных рисковСкачать

Риск Лекция 2 Количественные и качественные методы оценки рискаСкачать

4 Методы оценки рисковСкачать

8.7. СтрахованиеСкачать

3 2 1 Введение в тему "Классификация рисков"Скачать

Управление рисками - ч.1. Кредитные, операционные и финансовые риски.Скачать

Семинар "Управление рисками", серия 6 (215) "Способы оценки рисков"Скачать

Управление рисками. Основы риск-менеджмента.Скачать

Риски.Классификация рисков. Система менеджмента качества в медицинской организацииСкачать

Лекция - Понятие и классификация финансовых рисковСкачать

Сущность, принципы и роль страхованияСкачать

Оценка рисков в страховых компанияхСкачать

Анализ рисков инновационного проектаСкачать