В рамках налоговой системы каждое государство определяет своих субъектов налогового права, которые обладают определенными правами и обязанностями в сфере налогового обложения. Субъектами налогового права могут быть как физические, так и юридические лица, а также различные организации и органы государственной власти.

Основной задачей субъектов налогового права является соблюдение налогового законодательства, своевременное уплату налогов и отчетность по налоговым обязательствам. Обязанности налогоплательщика подразделяются на основные (уплата налогов) и вспомогательные (предоставление отчетности, представление документов).

Субъекты налогового права классифицируются по различным признакам. Одним из основных признаков является юридическая форма субъекта. Так, физические лица могут быть как налогоплательщиками, так и налоговыми агентами. Юридические лица также могут выступать в роли налогоплательщиков, а также иметь статус налогового агента.

Кроме того, субъекты налогового права могут быть классифицированы по степени участия в бюджетном процессе. Так, прямые налогоплательщики являются полноценными участниками бюджетного процесса, внося налоги в бюджет, в то время как косвенные налогоплательщики уплачивают налоги через посредника, например, при покупке товара или услуги.

- Обзор истории налогового права

- Определение понятия «субъекты налогового права»

- Классификация субъектов налогового права

- Территориальные субъекты налогового права

- Понятие территориальных субъектов налогового права

- Исторический анализ развития территориальных субъектов налогового права

- Федеральные субъекты налогового права

- Понятие федеральных субъектов налогового права

- Исторический анализ развития федеральных субъектов налогового права

- 🎬 Видео

Видео:Понятие налогов и сборов Налоговое право, предмет, метод, принципы, источникиСкачать

Обзор истории налогового права

История налогового права имеет свои корни в древние времена. Налоги были неотъемлемой частью общественной жизни и позволяли государству обеспечить финансовую устойчивость и независимость. С течением времени налоговые системы становились более сложными и детализированными, отражая изменения в политической, экономической и социальной сферах.

В античном мире налоги были широко распространены и обычно взимались в форме денежных платежей или натуральных продуктов. В Римской империи была разработана разветвленная система налогов, включающая такие виды налогов, как подоходный налог, имущественный налог, пошлины и таможенные сборы.

Средневековье принесло с собой еще большую сложность в налоговых системах. Феодальные государства взимали налоги в различных формах, в том числе денежные платежи, натуральные продукты, трудовые обязательства и милитаризацию.

В ново время и на протяжении последних столетий налоговые системы стали все более сложными и диверсифицированными. Возникли новые виды налогов, такие как налоги на прибыль, налоги на добавленную стоимость и акцизы. Особенное внимание стало уделяться разработке законодательных актов и договоров, регулирующих налогообложение.

Современное налоговое право является результатом длительного эволюционного процесса. Оно стремится учесть сложности современной экономики и соответствовать требованиям справедливости и эффективности.

История налогового права демонстрирует, как важно изучать прошлое, чтобы лучше понимать и совершенствовать современную налоговую систему.

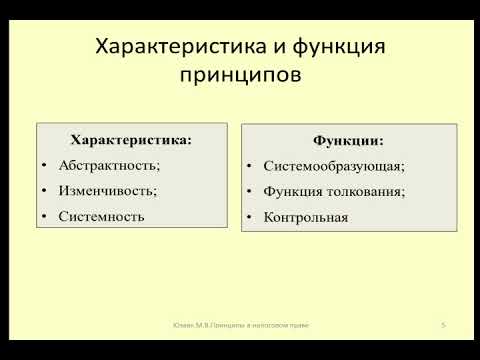

Видео:Лекция 6 Принципы налогового права / Lecture 6 Principles of tax lawСкачать

Определение понятия «субъекты налогового права»

Физические лица в качестве субъектов налогового права являются гражданами государства и могут иметь доходы, подлежащие обложению налогами. Юридические лица также могут быть субъектами налогового права, если они являются обособленными юридическими лицами и имеют доходы, подлежащие налогообложению.

Субъекты налогового права могут быть как резидентами, так и нерезидентами. Резидентами являются лица, постоянно проживающие в государстве или имеющие постоянное место ведения дел в данном государстве. Нерезидентами, соответственно, являются лица, не имеющие такой связи с государством.

Определение субъектов налогового права включает в себя две основные категории: налогоплательщики и налоговые агенты. Налогоплательщики – это лица, которые обязаны уплачивать налоги в соответствии с законодательством. Налоговые агенты – это лица, которые выполняют определенные функции по сбору и удержанию налогов от третьих лиц.

Определение понятия «субъекты налогового права» имеет важное значение в налоговой системе, поскольку субъекты налогового права несут ответственность за исполнение налоговых обязанностей и взаимодействуют с налоговыми органами и системой налогообложения.

Классификация субъектов налогового права

- физические лица;

- юридические лица;

- индивидуальные предприниматели.

Физическими лицами считаются граждане, имеющие гражданскую правоспособность. Они являются налогоплательщиками и могут осуществлять налоговые обязанности в соответствии с действующим законодательством.

Юридическими лицами считаются организации, основанные в соответствии с законодательством и имеющие полную правоспособность. Они также являются налогоплательщиками и должны выполнять налоговые обязанности.

Индивидуальные предприниматели – это физические лица, зарегистрированные в качестве предпринимателей. Они являются налогоплательщиками и несут налоговые обязанности в соответствии с действующим законодательством.

Классификация субъектов налогового права может быть полезной для определения различных налоговых ставок, льгот и особенностей налогообложения, применимых к разным категориям субъектов. Также она позволяет учитывать особенности правового статуса и хозяйственной деятельности субъектов при регулировании налоговых отношений.

Видео:Налоговая система в РФСкачать

Территориальные субъекты налогового права

Территориальные субъекты налогового права могут включать как целые регионы, так и отдельные муниципальные образования в составе этих регионов. Это могут быть города, районы, поселки и другие территории, имеющие автономное право в отношении установления и взимания налогов.

Установление и взимание налогов территориальными субъектами налогового права осуществляется в соответствии с федеральным и региональным законодательством. При этом региональные налоги могут быть как организационно-правовыми, так и налогами на доходы, собственность и иные объекты.

Территориальные субъекты налогового права имеют значительную роль в формировании доходов бюджета и обеспечении своего социально-экономического развития. Они могут регулировать налоговую политику в своей территории, в зависимости от местных потребностей и особенностей.

При этом, несмотря на наличие своей налоговой системы, территориальные субъекты налогового права все же подчиняются общим принципам налогового законодательства России. Они также могут взимать федеральные налоги, установленные законодательством, в пределах своей компетенции.

Таким образом, территориальные субъекты налогового права являются важным звеном в системе налогового управления Российской Федерации, играющими ключевую роль в формировании налоговых поступлений и реализации налоговой политики на местном уровне.

Понятие территориальных субъектов налогового права

В России существуют 85 территориальных субъектов, включающих республики, края, области, города федерального значения и автономные образования. Каждый из них обладает своими особенностями в налоговом законодательстве и налоговой системе, что позволяет учитывать местные условия и потребности.

Важно отметить, что территориальные субъекты налогового права действуют в рамках Конституции Российской Федерации, федеральных законов и нормативных актов Президента и Правительства РФ. При этом они не имеют права вводить новые виды налогов или изменять существующие налоговые ставки без соответствующего согласования с федеральными органами власти.

Территориальные субъекты налогового права также отвечают за организацию работы налоговых служб на своей территории, контроль соблюдения налогового законодательства и сбор налоговых платежей. Они имеют право на распределение собранных налогов между бюджетами различных уровней и использование их для финансирования социальных и экономических программ в своем регионе.

Территориальные субъекты налогового права играют важную роль в налоговой системе России, поскольку они обладают значительной налоговой автономией, способствующей развитию и экономическому росту регионов. Однако, в своей деятельности они должны соблюдать общие принципы налогового права и сотрудничать с федеральными органами власти для обеспечения эффективности налоговой системы в целом.

Исторический анализ развития территориальных субъектов налогового права

В средние века в Европе сформировались различные феодальные государства, где власть была разделена между королевой и феодалами. В этих условиях образовались территориальные субъекты налогового права, которые получили право взимать налоги с населения своих владений. И хотя власть королевы оставалась над вышестоящей, субординационной, налоговой системой, где каждый субъект имел свои налоги и правила их взимания.

В России богатая история территориальных субъектов налогового права началась с возникновения княжества в IX веке. В этот период налогообложение было неотъемлемой частью государственного устройства, и власть князей получила право взимать налоги с населения своих владений. Это стало одним из основных источников доходов государства и позволило княжествам аккумулировать финансовые ресурсы.

Со временем княжества превратились в провинции, а затем в губернии, и с каждым этапом происходили изменения в системе налогообложения. Например, во времена русской империи губернии получили большую автономию в вопросах налогового права и в некоторых случаях имели право устанавливать свои собственные налоги. Однако основная власть была сосредоточена в столице и имела полное контроль над налогообложением.

Современность также не осталась в стороне от эволюции территориальных субъектов налогового права. С появлением федеративных государств, наряду с центральной властью, появилась и региональная власть, которой были делегированы определенные полномочия по сбору и распределению налоговых средств. В рамках таких систем провинции или штаты получили право взимать налоги и использовать собранные средства для решения региональных задач и программ.

Таким образом, исторический анализ развития территориальных субъектов налогового права позволяет увидеть, как эта сфера постепенно становилась все более децентрализованной и устремленной к повышению автономии регионов. Сегодня территориальные субъекты налогового права играют важную роль в обеспечении финансовой устойчивости государства и решении региональных задач.

Видео:Субъекты налогового праваСкачать

Федеральные субъекты налогового права

На сегодняшний день количество федеральных субъектов налогового права составляет 85. Каждый из них обладает определенной степенью автономии и имеет право на создание и введение собственных налогов, налоговых ставок и льгот.

Федеральные субъекты налогового права делятся на несколько категорий:

| Категория | Описание |

|---|---|

| Республики | Некоторые субъекты налогового права имеют статус республик и обладают наибольшей степенью автономии в налоговой сфере. Например, Республика Татарстан. |

| Края | Другая категория федеральных субъектов налогового права – это края. Краи обладают меньшей степенью автономии по сравнению с республиками, но всё равно имеют право на определенную налоговую политику в пределах своей территории. |

| Области | Третья категория – это области. Области также имеют право на определенную налоговую политику, но в меньшей степени, чем республики и края. |

| Города федерального значения | Помимо республик, краев и областей, существуют города федерального значения, такие как Москва и Санкт-Петербург, которые обладают своей налоговой системой. |

| Автономные округа | Некоторые субъекты налогового права имеют статус автономных округов. Они обладают некоторой самостоятельностью в налоговой сфере. |

Федеральные субъекты налогового права играют важную роль в экономическом развитии России, поскольку гибкость и приспособляемость местных налоговых систем позволяет привлекать инвестиции и развивать региональные экономики. Однако несмотря на автономию в праве на установление налогов, все федеральные субъекты обязаны соблюдать федеральное законодательство и основных принципы налоговой политики.

Понятие федеральных субъектов налогового права

Федеральное налоговое законодательство, устанавливаемое органами государственной власти России, включает в себя нормы и правила, регулирующие налогообложение во всех федеральных субъектах. Однако, федеральные субъекты имеют право на установление и сбор региональных налогов и сборов в соответствии с федеральным законодательством.

| Название федерального субъекта | Основные налоги и сборы |

|---|---|

| Республика Крым | НДС, налог на прибыль организаций, налог на имущество организаций |

| Республика Башкортостан | НДС, налог на прибыль организаций |

| Краснодарский край | НДС, налог на прибыль организаций, налог на имущество физических лиц |

| Московская область | НДС, налог на прибыль организаций, налог на имущество физических лиц |

Субъекты налогового права обладают своими органами управления налоговыми доходами, которые осуществляют сбор и контроль за исполнением налоговых обязательств. Они также могут устанавливать льготы и особые налоговые режимы для определенных категорий налогоплательщиков.

Важно отметить, что региональное налоговое законодательство не должно противоречить федеральному законодательству, а также международным договорам, которые заключены Российской Федерацией. В случае возникновения противоречий между нормами федерального и регионального законодательства, применяются положения федерального законодательства.

Исторический анализ развития федеральных субъектов налогового права

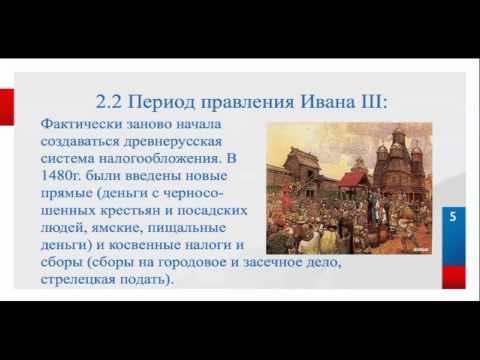

В России история налогового права прошла через множество этапов развития, что повлекло за собой изменения и преобразования федеральных субъектов налогового права. Существует несколько ключевых периодов в истории развития этих субъектов, которые важно рассмотреть.

- До реформ 1860-х годов: В этот период налоговое право основывалось на системе крепостного права, где крестьяне обязаны были платить налоги помещикам, а помещики в свою очередь вносили налоги государству. Различные налоги и сборы были установлены в зависимости от социального статуса населения и формы собственности.

- Реформы Александра II: В результате реформ 1860-х годов была отменена крепостная система, что существенно повлияло на развитие налогового права в Российской империи. Введены новые формы налогообложения, появились государственные налоги и сборы, а также начало формироваться консолидированное налоговое законодательство.

- Советский период: После Октябрьской революции и установления Советской власти произошли кардинальные изменения в системе налогообложения. Были введены новые налоги, такие как налог на прибыль и налог на доходы, а также налог на имущество. Данный период ознаменовался градостроительством и приватизацией предприятий, что повлекло за собой изменения в федеральных субъектах налогового права.

- Современное развитие: В настоящее время федеральные субъекты налогового права развиваются в соответствии с федеральным законодательством и общенациональными интересами. Формируются новые виды налогов и сборов, привлекается частный капитал для развития инфраструктуры, а также проводятся реформы, направленные на улучшение инвестиционного климата и снижение налоговой нагрузки.

Таким образом, исторический анализ развития федеральных субъектов налогового права позволяет увидеть динамику изменений и преобразований в налоговой системе России на протяжении многих веков.

🎬 Видео

Принципы налогового права в свете новейшей судебной практикиСкачать

Принципы налогового праваСкачать

Краткая история налоговСкачать

Классификация и функция налогов (#07)Скачать

Лекция 8. Субъекты налогового права / Lecture 8. Subjects of tax lawСкачать

Налоги Обществознание ЕГЭ 2021Скачать

Налоговые правонарушения и ответственность за их совершениеСкачать

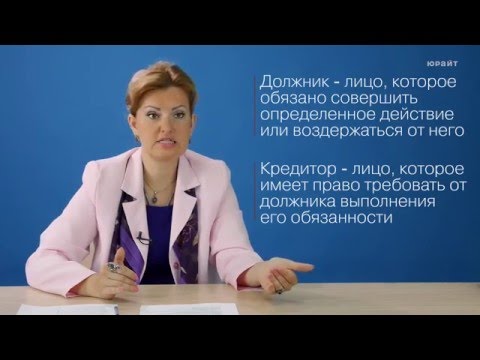

Правоотношения и субъекты праваСкачать

Налоговое правоотношение: понятие, виды, особенностиСкачать

История развития налогового права РоссииСкачать

Принципы налогового права. О налогах с Петром ЗахарченкоСкачать

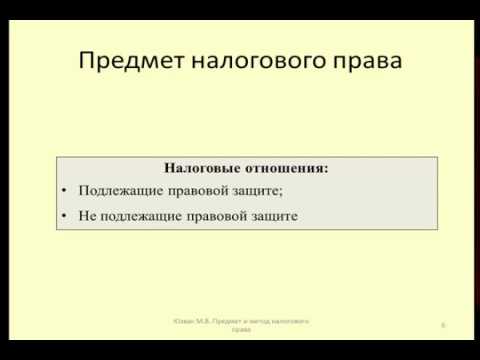

Лекция 1 Предмет и метод налогового права / Lecture 1 the scope and method of the tax lawСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

1.2. Субъекты обязательстваСкачать

Право 11 класс (Урок№15 - Финансовое право. Налоговое право.)Скачать