Международные договоры в области налогового права играют важную роль в регулировании налогообложения между государствами, позволяя установить правила и принципы, которые обеспечивают справедливое и эффективное взимание налогов.

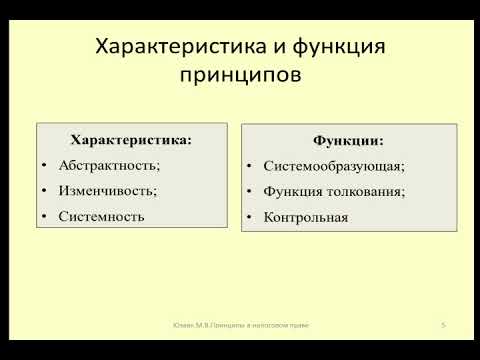

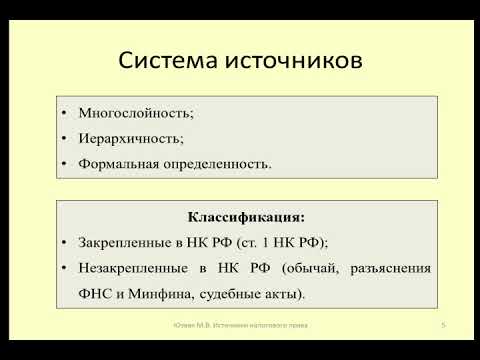

Один из важных аспектов международных договоров в области налогового права — это классификация источников налогового права. Источники налогового права являются основой для создания налоговых законов и предоставляются государством для регулирования налоговой системы.

Международные договоры могут устанавливать различные источники налогового права, такие как двусторонние и многосторонние соглашения, конвенции, пакты и другие международные соглашения. Эти документы могут содержать правила по определению налоговых ставок, методов учета доходов и расходов, принципов налогового обязательства и т.д.

Важно отметить, что международные договоры по налоговому праву могут иметь прямое действие на национальные налоговые системы государств-участников, устанавливая правила и принципы, которые должны быть учтены при определении налоговой обязанности и осуществлении налогообложения. Классификация источников налогового права является ключевым фактором для понимания этих международных договоров и их влияния на налоговые системы различных стран.

- Международные договоры

- Типы международных договоров

- Процесс заключения международных договоров

- Классификация источников налогового права

- Законы о налогах

- Постановления органов власти

- Налоговые кодексы

- Международные налоговые соглашения

- Основные положения международных налоговых соглашений

- Примеры международных налоговых соглашений

- Понятие «источник налогового права»

- Определение источника налогового права

- Виды источников налогового права

- Роль международных договоров в источниках налогового права

- Влияние международных договоров на налоговое законодательство

- Примеры международных договоров, регулирующих налогообложение

- 📹 Видео

Видео:Источники права международных договоровСкачать

Международные договоры

Международные налоговые договоры определяют правила взимания налогов, устанавливают порядок распределения налоговых компетенций между государствами и устанавливают механизмы для разрешения налоговых споров. В таких договорах обычно прописываются стандарты и правила, согласно которым осуществляется обмен информацией между государствами, вопросы о потерях и прибылях, переоценке активов, методы определения ценообразования между связанными сторонами и другие налоговые вопросы. Кроме того, международные налоговые договоры закрепляют права и обязанности налогоплательщиков и правительств.

Участники международных налоговых договоров могут быть государствами или территориями, которые имеют право признавать налоговую политику друг друга. Обычно такие договоры регулируют налогообложение доходов от работы, предоставления процентов, дивидендов, роялти, продажи имущества и других финансовых транзакций.

Международные налоговые договоры могут быть двусторонними или многосторонними. Двусторонние договоры заключаются между двумя государствами, в то время как многосторонние договоры могут объединять в себе несколько государств. Некоторые международные организации также могут заключать налоговые договоры с государствами для регулирования налоговых отношений.

| Преимущества международных налоговых договоров: |

|---|

| 1. Предотвращение двойного налогообложения; |

| 2. Снижение налоговых рисков для бизнеса; |

| 3. Установление правил и механизмов для разрешения налоговых споров; |

| 4. Учет особенностей налогообложения в различных странах; |

| 5. Содействие в развитии международной торговли и инвестиций; |

Международные договоры являются важным инструментом сотрудничества между государствами в сфере налогового права. Они способствуют снижению налоговых барьеров и созданию благоприятной налоговой среды для бизнеса и инвестиций.

Типы международных договоров

Международные договоры классифицируются по различным признакам, включая предмет соглашения, участников и его юридическую силу. Основные типы международных договоров включают:

| Тип договора | Описание |

|---|---|

| Двусторонние договоры | Соглашения, заключенные между двумя странами. Они имеют ограниченное количество участников и касаются конкретных вопросов и отношений между этими двумя странами. |

| Многосторонние договоры | Соглашения, заключенные между тремя или более странами. Они создают нормы и правила, которые регулируют отношения между всеми участниками. |

| Двусторонние договоры с применением стандартных условий | Соглашения, которые используют стандартные условия и правовую терминологию, разработанные международными организациями для улучшения процесса заключения договоров. |

| Факультативные договоры | Соглашения, которые предназначены для выборочного присоединения к ним государствами-участниками. Они позволяют странам выбрать, будут ли они принимать участие в соглашении или нет. |

| Большая часть соглашения | Соглашения, которые содержат одну общую и главную часть, к которой прилагаются дополнительные протоколы или приложения, содержащие дополнительные детали и правила. |

Каждый тип международного договора имеет свои особенности и применяется в определенных ситуациях в соответствии с целями и задачами участников. Знание различных типов договоров позволяет глубже понять международное налоговое законодательство и его основные принципы.

Процесс заключения международных договоров

Первым этапом является подготовительная стадия. На этом этапе осуществляется анализ и обсуждение предложений, определяются интересы и позиции государств, которые будут участвовать в заключении договора. В ходе подготовительной стадии государства могут назначать специальных представителей, которые будут вести переговоры от их имени.

Второй этап – это переговоры. На этом этапе происходит обсуждение и согласование текста договора. Государства вырабатывают общую позицию и договариваются по спорным вопросам. В процессе переговоров могут использоваться различные методы, включая дипломатические протоколы, конференции и совещания.

Третий этап – это подписание договора. Подписание происходит в форме обмена ратификационными грамотами или простыми записками между государствами, участвующими в договоре. Подписание является формальным актом, который подтверждает согласие государств на исполнение договора.

Четвертый этап – очередной формальный акт, это ратификация договора. Ратификация – это процесс официального одобрения договора государствами, участвующими в нем. Ратификационные процедуры могут варьироваться в зависимости от национальных законодательств. Обычно ратификацию проводят парламенты или другие законодательные органы.

Последний этап – это вступление в силу договора. В большинстве случаев договор вступает в силу после ратификации всеми странами, участвующими в договоре. Для этого необходимо выполнение определенных формальностей, например, обмен ратификационными грамотами. Договор также может предусматривать время, через которое он вступит в силу, и особые условия применения.

Каждый этап заключения международного договора играет важную роль и требует внимания и согласованной работы государств, участвующих в договоре. Только после успешного прохождения всех этапов договор может вступить в силу и начать свое действие.

Видео:Право международных договоровСкачать

Классификация источников налогового права

Классификация источников налогового права основывается на нескольких основных критериях:

| Критерий | Классификация |

|---|---|

| По юридической силе |

|

| По территориальной применимости |

|

Каждая классификация имеет свою значимость и используются в разных ситуациях. Например, международные договоры являются основным источником налогового права между государствами, регулирующими вопросы двойного налогообложения и обмена информацией о налоговых схемах. Вместе с тем, законы и постановления правительства осуществляют прямое регулирование юридических отношений налогоплательщиков и налоговых органов.

Законы о налогах

Законы о налогах представляют собой основу налогового права и определяют порядок и условия взимания налоговых платежей с граждан и организаций. Они регулируют права и обязанности налогоплательщиков, а также устанавливают меры по борьбе с налоговыми нарушениями.

Органы законодательной власти принимают законы о налогах с учетом экономической и социальной политики государства. При этом учитываются интересы налогоплательщиков, необходимость обеспечения бюджетных доходов и сохранения финансовой устойчивости государства.

Законы о налогах часто содержат общие положения, а также конкретные ставки и процедуры взимания налогов. Они могут также устанавливать особые налоговые режимы для различных категорий налогоплательщиков, например, малого бизнеса или инвесторов.

На основе законов о налогах разрабатываются и принимаются иные нормативные акты, такие как подзаконные акты и налоговые инструкции, которые устанавливают дополнительные правила и процедуры взимания налогов.

Соблюдение законов о налогах является обязательным для всех налогоплательщиков. Нарушение этих законов может влечь за собой административную или уголовную ответственность.

| Примеры законов о налогах | Страна |

|---|---|

| Федеральный налоговый кодекс | Российская Федерация |

| Налоговый кодекс | Украина |

| Internal Revenue Code | Соединенные Штаты Америки |

| Gesetz über die Grundsteuer | Германия |

Постановления органов власти

Постановления органов власти могут содержать нормы, регулирующие налоговые отношения, в том числе установление налоговых ставок, порядка и сроков уплаты налогов, особенностей налогообложения различных категорий налогоплательщиков.

Постановления органов власти могут быть приняты на различных уровнях — национальном, региональном или местном. Их действие распространяется на территории, определенные в акте, и на определенный период времени.

Постановления органов власти имеют юридическую силу и подлежат исполнению. Нарушение установленных в них правил может привести к применению санкций и штрафов.

Для налогоплательщиков важно ознакомиться с постановлениями органов власти, которые регулируют налоговые отношения в их деятельности. Это поможет соблюдать установленные требования и избежать непредвиденных проблем при взаимодействии с государственными органами.

Налоговые кодексы

На сегодняшний день большинство стран имеют свои налоговые кодексы, которые включают в себя подробную информацию о налогах, отчислениях, освобождениях, налоговых ставках и других правилах, касающихся налогообложения.

Налоговые кодексы обычно делятся на главы, разделы и статьи, которые структурированы для удобства понимания и применения налогового законодательства. Каждый налог регулируется отдельной главой или разделом, а статьи содержат конкретные нормы и положения, устанавливающие права и обязанности налогоплательщиков.

Основная цель налоговых кодексов – обеспечить прозрачность и справедливость в налогообложении, установить единые правила для всех налогоплательщиков и сократить возможность ошибок и споров при их исполнении. Кодексы также определяют порядок обжалования налоговых решений и предоставления налогоплательщикам правовой защиты.

Международные договоры и соглашения могут также включать положения о налоговых кодексах и их взаимодействии при осуществлении глобального налогообложения и предотвращении двойного налогообложения.

Видео:Урок 14. Источники (формы) права и их классификацияСкачать

Международные налоговые соглашения

Целью международных налоговых соглашений является обеспечение защиты правополучателей и предотвращение создания препятствий для международной торговли и инвестиций. Они также направлены на снижение рисков двойного налогообложения и установление четких правил для распределения налоговых обязательств между государствами.

Международные налоговые соглашения обычно включают такие элементы, как:

- определение налогообязательства для резидентов и нерезидентов;

- определение базы налогообложения и ставок налога;

- предоставление льгот и освобождений от налогов;

- механизмы разрешения споров и обмена информацией.

Важным аспектом международных налоговых соглашений является принцип налогообложения только доходов, полученных от источников в данном государстве. Это помогает избежать двойного налогообложения и создает условия для свободного перемещения капитала и предоставления услуг.

Международные налоговые соглашения позволяют государствам устанавливать стабильные и предсказуемые условия для налогообложения, что способствует развитию международного бизнеса и сотрудничеству между странами. Они также обеспечивают механизмы для разрешения налоговых споров и урегулирования конфликтов в налоговой сфере.

Основные положения международных налоговых соглашений

Международные налоговые соглашения представляют собой соглашения, заключаемые между двумя или более странами с целью улучшения условий налогообложения и предотвращения двойного налогообложения.

Важным аспектом таких соглашений является определение того, какой из государств имеет право налогообложения доходов, полученных резидентами другой страны. Обычно в соглашениях устанавливается принцип резиденства — налогообложение доходов резидентов осуществляется страной, где они являются налоговыми резидентами.

Для предотвращения двойного налогообложения в соглашениях между странами часто применяется механизм вычета. По этому принципу доходы, полученные в одном государстве, могут быть исключены из налогооблагаемой базы в другом государстве, чтобы избежать двойного налогообложения.

Международные налоговые соглашения также часто содержат положения о предоставлении информации и обмене налоговой информацией между государствами. Это позволяет странам эффективно бороться с уклонением от уплаты налогов и передачей доходов в офшорные зоны.

| Основные положения | Описание |

|---|---|

| Принцип резиденства | Налогообложение доходов резидентов осуществляется страной, где они являются налоговыми резидентами. |

| Механизм вычета | Доходы, полученные в одном государстве, могут быть исключены из налогооблагаемой базы в другом государстве. |

| Обмен налоговой информацией | Предоставление информации и обмен налоговой информацией между государствами для борьбы с уклонением от уплаты налогов. |

Такие соглашения являются важным инструментом для обеспечения стабильности и надежности налогообложения в условиях глобализации и увеличения международной экономической интеграции. Они способствуют устранению препятствий для международной торговли и инвестиций, а также содействуют улучшению бизнес-климата и привлечению иностранных инвестиций.

Примеры международных налоговых соглашений

Международные налоговые соглашения играют важную роль в регулировании налогообложения между различными странами. Они помогают предотвратить двойное налогообложение, обеспечивают защиту инвесторов и способствуют развитию международной торговли. Вот несколько примеров таких соглашений:

Соглашение об избежании двойного налогообложения (МФА) – это договор между двумя странами, который определяет, как будут распределяться налоговые обязанности по доходам, полученным физическими или юридическими лицами, находящимися в обеих странах. Данное соглашение помогает избежать ситуации, когда один и тот же доход облагается налогом как в одной, так и в другой стране.

Соглашение о предотвращении налоговых убежищ (МЛИ) – это соглашение, заключаемое между различными государствами с целью борьбы с налоговыми уклонистами и предотвращения использования зарубежных счетов и оффшорных компаний для уклонения от уплаты налогов. Соглашение обязывает страны предоставлять информацию о банковских счетах и доходах иностранных граждан, а также сотрудничать в области налогового расследования.

Соглашение о предотвращении двойного налогообложения и предотвращении налоговых уклонений (МЛИДН) – это соглашение, которое объединяет положения соглашений об избежании двойного налогообложения и о предотвращении налоговых убежищ. Оно обеспечивает комплексный подход к регулированию налогообложения и сокращению уровня налоговых уклонений между странами.

Это только некоторые примеры международных налоговых соглашений. Каждая страна может иметь свои собственные соглашения с другими государствами, основываясь на своих налоговых интересах и политике. Однако, эти соглашения являются важным инструментом для содействия глобального экономического сотрудничества и обеспечения справедливости в области налогообложения.

Видео:Право международных договоров (стрим от Мельниченко)Скачать

Понятие «источник налогового права»

Главными источниками налогового права являются:

1. Конституция — выступает как основной источник налогового права, определяет принципы налогообложения, права и обязанности граждан в отношении уплаты налогов.

2. Федеральные законы — регулируют налоговую систему государства, определяют порядок установления, взимания и контроля за уплатой налогов, а также права и обязанности налогоплательщиков.

3. Международные договоры — представляют собой соглашения между государствами по налоговым вопросам. Они регулируют порядок налогообложения при осуществлении международных операций и помогают предотвратить двойное налогообложение.

4. Постановления международных организаций — разрабатываются и принимаются международными организациями, такими как Европейский союз или Организация экономического сотрудничества и развития. Они содержат рекомендации и принципы, которые государства могут реализовывать в своем налоговом законодательстве.

5. Юридическая практика — решения судов и иные акты, которые формируются в процессе разрешения налоговых споров и урегулирования конфликтов между налогоплательщиками и налоговыми органами. Они имеют силу прецедента и могут влиять на последующее применение налогового законодательства.

Все указанные источники налогового права являются важными и взаимосвязанными, образуя основу для разработки и применения налоговых норм и правил.

Определение источника налогового права

Источники налогового права могут быть различными и варьироваться в зависимости от страны и ее налоговой системы. Однако, принято выделять следующие основные источники:

Конституция: Она определяет принципы налогового права, закрепляет права и обязанности налогоплательщиков, а также определяет основы регулирования налоговых отношений.

Законы: Налоговое законодательство — это система законов, устанавливающих основные принципы и правила налогообложения. В нем содержатся положения о расчете и уплате налогов, порядке контроля за их исполнением, ответственности за налоговые правонарушения и другие аспекты налоговой системы.

Международные договоры: Это договоры между государствами, которые регулируют налоговые отношения между ними. Они могут касаться взимания, уплаты, пересмотра или ликвидации налогов и налоговых выгод.

Постановления правительства: Выпускаются на основе законов и содержат детальные положения о налоговой политике, условиях и порядке взимания налогов, установлении налоговых льгот и других аспектах налогообложения.

Нормативные акты органов исполнительной власти: Местные и региональные органы власти также могут принимать нормативные акты, которые регулируют налоговые отношения в конкретной местности или регионе.

Определение источника налогового права является важным аспектом налогообложения, так как от этого зависит правомерность и законность взимания и уплаты налогов.

Виды источников налогового права

В общем случае источниками налогового права могут быть:

- Международные договоры — основа для регулирования налоговых отношений между различными странами. Международные договоры содержат в себе правила, устанавливающие порядок взимания налогов, ограничения и особые преимущества для некоторых категорий налогоплательщиков.

- Конституции и законы — являются основными источниками налогового права в каждой стране. Они устанавливают основные принципы налогообложения, определяют порядок установления ставок налогов и правила их взимания.

- Подзаконные акты — это нормативные правовые акты, принимаемые исполнительными органами власти. Они подробнее разрабатывают и конкретизируют положения, установленные конституцией и законами.

- Правовая практика — это судебные решения и другие правовые акты, к которым суды и другие органы власти приходят при разрешении споров и конфликтов, связанных с налогообложением. Правовая практика является важным источником налогового права, поскольку позволяет определить превалирующее толкование законов и нормативных актов в конкретных ситуациях.

Знание различных источников налогового права позволяет налогоплательщикам и налоговым органам правильно применять налоговое законодательство и участвовать в налоговых спорах.

Видео:Понятие налогов и сборов Налоговое право, предмет, метод, принципы, источникиСкачать

Роль международных договоров в источниках налогового права

Международные договоры играют важную роль в формировании источников налогового права. Они представляют собой юридически обязательные соглашения между государствами, устанавливающие основные принципы взаимодействия по налогообложению. Такие договоры имеют огромное значение для международных отношений и влияют на налоговую политику страны.

Международные договоры по налогообложению определяют взаимные права и обязанности государств в отношении налогообложения физических и юридических лиц, а также договариваются о процедурах урегулирования споров и предотвращения двойного налогообложения. Такие договоры обычно предусматривают обмен информацией о доходах и активах налогоплательщиков между государствами для предотвращения уклонения от уплаты налогов.

Международные договоры в области налогового права также могут предусматривать процедуры обмена налоговой информацией для целей расследования налоговых преступлений и мошенничества. Это помогает странам эффективнее бороться с налоговыми правонарушениями в международных масштабах и повышает прозрачность в системе налогообложения. Кроме того, международные договоры также могут содержать механизмы разрешения налоговых споров и дополнительные гарантии для инвесторов, что способствует привлечению иностранных инвестиций.

Таким образом, международные договоры играют важную роль в формировании источников налогового права. Они устанавливают правила и принципы налогообложения, регулируют взаимодействие между государствами и помогают бороться с налоговыми правонарушениями. Важно для каждой страны участие в международных договорах по налогообложению, так как это способствует развитию экономики и обеспечивает справедливость и порядок в системе налогообложения.

Влияние международных договоров на налоговое законодательство

Международные договоры играют важную роль в формировании и развитии налогового законодательства. Они позволяют государствам регулировать налоговые отношения, устанавливать ставки налогов, определять порядок уплаты и расчета налогов.

Одним из основополагающих принципов международных договоров является принцип двойного налогообложения. Этот принцип защищает налогоплательщиков от двойного налогообложения, когда одно и то же налогооблагаемое событие подпадает под действие налогообложения двух или более государств.

Международные договоры также способствуют установлению налоговых ставок и правил, особенно в отношении международной торговли. Они устанавливают преференции для определенных категорий товаров и услуг, а также регулируют налогообложение при перемещении капитала и личных доходов за границу.

Однако, международные договоры также могут иметь негативные последствия для налогоплательщиков и государств. Некоторые налогоплательщики могут использовать международные договоры для уклонения от уплаты налогов или передачи своих активов в страны с более мягким налоговым режимом. Это может привести к потере налоговых доходов для стран-участников договоров.

Таким образом, международные договоры оказывают значительное влияние на налоговое законодательство и налоговые отношения в международном масштабе. Они помогают государствам сделать свою налоговую систему более прозрачной и справедливой, но также могут стать инструментом уклонения от налогообложения, если не будут правильно применяться.

Примеры международных договоров, регулирующих налогообложение

1. Соглашение о избежании двойного налогообложения (Модельная конвенция ООН)

Это наиболее распространенный тип международных договоров о налогообложении. Оно разработано Организацией Объединенных Наций (ООН) и служит основой для заключения двусторонних соглашений между различными странами. Целью соглашения является предотвращение двойного налогообложения при пересечении границ. Оно определяет принципы и правила, которые применяются в случае, когда доходы и капиталы налогооблагаются в нескольких странах.

2. Соглашение о раскрытии информации в налоговых делах (Модельная конвенция ОЭСР)

Этот тип соглашения разрабатывается Организацией экономического сотрудничества и развития (ОЭСР) и направлен на более эффективное сотрудничество в области борьбы с налоговыми уклонениями и уклонениями от налогового обязательства. Соглашение предусматривает обмен информацией между странами, чтобы предотвратить уклонение от налогового обязательства и содействовать исполнению налогового законодательства.

3. Соглашение об избежании двойного налогообложения и предотвращении уклонения от налогового обязательства (Модельная конвенция НКА)

Это соглашение разрабатывается Национальным комитетом по налогам (НКА) и предоставляет модельные правила и принципы для регулирования налогообложения между странами. Оно оговаривает, какой доход или капитал должен налоговаться и какие льготы или обязательства должны применяться в случае двойного налогообложения.

Примечание: Все перечисленные соглашения представлены только в качестве примера. Реальные международные договоры налогового права могут иметь различные названия и содержание в зависимости от конкретных стран и областей.

📹 Видео

Соотношение международного и национального праваСкачать

Лекция 6 Принципы налогового права / Lecture 6 Principles of tax lawСкачать

1.3. Источники и система гражданского праваСкачать

Налоговая система в РФСкачать

Лекция 3 Источники налогового права / Lecture 3 Sources of tax lawСкачать

Международное правоСкачать

Всё международное право за 50 минутСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Интеллектуальная собственность. Что необходимо знать?Скачать

Налог на прибыль организаций (#12)Скачать

Соотношение международного и национального права I Юридическая школа I SMITUPСкачать

Обществознание 11 класс (Урок№8 - Международное гуманитарное право.)Скачать

Источники права внешних сношенийСкачать