В современном мире законодательство страны налагает на граждан обязанность подавать декларации о доходах. Казахстан не исключение. Каждый год граждане этой страны должны заполнить и подать свою декларацию для того, чтобы государство получило полную картину о доходах и налогах своих граждан.

Декларация о доходах физических лиц в Казахстане является важным инструментом для обеспечения прозрачности и справедливости налогообложения. Она предоставляет возможность физическим лицам указать свой доход и налоги, которые они должны уплатить. Форму декларации можно получить в налоговой инспекции или скачать с официального сайта налоговой службы.

Заполнение декларации требует внимательности и точности. Важно указать все источники дохода, включая заработную плату, бонусы, проценты от вкладов, доходы от продажи имущества и другие доходы. Также необходимо указать все налоги и отчисления, которые были уплачены за отчетный период. При заполнении декларации рекомендуется обратиться за помощью к специалистам или изучить подробные инструкции, чтобы быть уверенным в правильном заполнении и предоставлении всех необходимых данных.

Видео:ИНСТРУКЦИЯ как ПРАВИЛЬНО сдать 250 форму для ИП в 2024 году. Всеобщее декларирование в КазахстанеСкачать

Декларация о доходах физических лиц в Казахстане

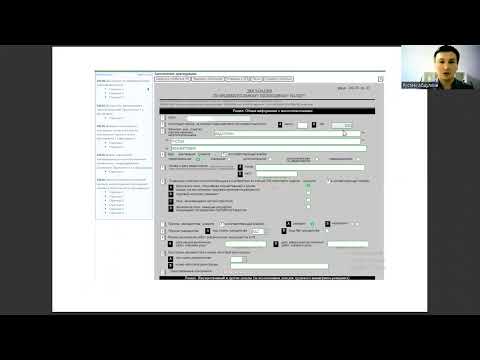

Декларация состоит из нескольких разделов, каждый из которых требует определенной информации о доходах и расходах физического лица. В разделе «Личные данные» необходимо указать ФИО, индивидуальный идентификационный номер (ИИН), контактные данные и другую информацию, идентифицирующую налогоплательщика.

Следующий раздел «Доходы» требует указания всех источников доходов физического лица за отчетный период. Это могут быть зарплата, проценты от вкладов, доходы от аренды имущества и другие источники доходов. Для каждого источника дохода необходимо указать сумму, а также налоговые вычеты и надбавки.

Третий раздел «Расходы» предназначен для указания всех основных расходов физического лица за отчетный период. Это могут быть расходы на образование, медицину, жилье, питание и другие категории расходов. Также необходимо указать сумму каждого расхода и налоговые вычеты, если они имеются.

Завершающий раздел «Налоговые вычеты и долги» предназначен для указания всех налоговых вычетов и задолженностей перед налоговой службой. Если у налогоплательщика есть право на налоговые вычеты, их следует указать в этом разделе. Если же у него есть задолженность перед налоговой службой, необходимо указать сумму и способы ее погашения.

После заполнения всех разделов декларации необходимо ее подписать и отправить в налоговую службу в установленные сроки. Обязательным требованием является приложение документов, подтверждающих указанные в декларации доходы и расходы. Это могут быть выписки из банковских счетов, расчеты об аренде, документы об образовании и другие документы, соответствующие источникам доходов и расходов.

Декларация о доходах физических лиц в Казахстане является важным документом, который позволяет государству прозрачно контролировать доходы населения и собирать соответствующие налоговые платежи. Правильное и своевременное заполнение и подача декларации являются обязательными требованиями и могут сопровождаться штрафами в случае нарушения.

Видео:Прием Декларации о доходах и имуществе физического лица (форма 270.00)Скачать

Как заполнить и подать

Для заполнения и подачи декларации о доходах физических лиц в Казахстане следуйте следующим шагам:

- Соберите необходимые документы, включая все документы о доходах за отчетный период: платежные ведомости, справки о доходах, выписки из банковских счетов и т.д.

- Ознакомьтесь с инструкцией по заполнению декларации, которая доступна на официальном сайте налоговой службы Казахстана.

- Заполните декларацию в соответствии с инструкцией. Вы должны указать все свои доходы и расходы за отчетный период, включая доходы от зарплаты, аренды, продажи недвижимости и т.д.

- Проверьте все заполненные данные и убедитесь, что они верны и полны. Ошибки или неправильно указанные суммы могут привести к штрафам или запросам на дополнительные объяснения от налоговой службы.

- Подпишите декларацию и приложите копии всех необходимых документов о доходах.

- Выберите способ подачи декларации. Вы можете сдать ее лично в налоговую инспекцию, отправить по почте или подать онлайн через официальный портал налоговой службы Казахстана.

После подачи декларации, у вас может быть запрошена дополнительная информация или проверка со стороны налоговой службы. Обязательно храните копии всех документов о доходах в течение нескольких лет, чтобы предоставить их при необходимости.

Общая информация

Каждый год все физические лица, получающие доходы на территории Казахстана, обязаны заполнять декларацию и представлять ее в соответствующий налоговый орган.

Декларацию о доходах необходимо заполнять в том случае, если вы являетесь резидентом Казахстана и получили такие виды доходов:

- заработная плата;

- арендная плата;

- проценты по банковским вкладам;

- дивиденды от акций и долей;

- продажа недвижимости;

- доходы от предпринимательской деятельности и др.

В декларации необходимо указать все доходы, полученные в течение отчетного года, и произвести расчет налоговой базы и суммы налоговых обязательств.

Подача декларации происходит через электронную систему налоговой службы Казахстана. Для этого необходимо зарегистрироваться в системе и заполнить форму декларации. После заполнения декларации необходимо подписать ее электронной подписью и отправить в налоговую службу.

В случае ошибочного заполнения или неподачи декларации, налоговый орган имеет право применить штрафные санкции.

Для более подробной информации о заполнении и подаче декларации о доходах физических лиц в Казахстане, рекомендуется обратиться в налоговый орган или к специалистам в области налогообложения.

Необходимые документы

Для заполнения и подачи декларации о доходах физических лиц в Казахстане необходимо иметь следующие документы:

1. Паспорт или другой документ, удостоверяющий личность.

Вам потребуется предоставить оригинал паспорта или его копию, а также копию страницы с регистрацией в месте жительства.

2. Свидетельство о рождении или другой документ, подтверждающий вашу личность и дату рождения.

Если вы не имеете паспорта, вам потребуется предоставить оригинал свидетельства о рождении или его копию.

3. Свидетельство о браке или другой документ, подтверждающий ваш семейный статус.

Если вы состоите в браке, вам потребуется предоставить оригинал свидетельства о браке или его копию.

4. Документы о доходах за предыдущий налоговый год.

Вам потребуется собрать все документы, подтверждающие ваши доходы: заработную плату, проценты от вкладов, арендные платежи и другие источники доходов.

5. Документы о расходах за предыдущий налоговый год.

Если у вас есть документы на расходы, которые могут быть учтены при заполнении декларации, соберите их и приложите к декларации.

Обязательно имейте в виду, что для заполнения и подачи декларации о доходах физических лиц в Казахстане могут потребоваться и другие документы в зависимости от вашей ситуации. Рекомендуется обратиться за консультацией к специалистам или ознакомиться с актуальной информацией на сайте налоговой службы.

Расчет доходов и расходов

Декларация о доходах физических лиц требует от налогоплательщиков предоставить информацию о своих доходах и расходах за налоговый период. Для правильного заполнения декларации необходимо провести расчет доходов и расходов.

Доходы включают в себя все виды заработка, в том числе зарплату, проценты по банковским депозитам, дивиденды от акций и т.д. При расчете доходов необходимо учесть все источники дохода.

Расходы включают в себя все затраты, которые были понесены на осуществление деятельности или обеспечение личных нужд. Это могут быть расходы на оплату жилья, коммунальные услуги, образование, медицинское обслуживание и т.д.

При расчете доходов и расходов необходимо учитывать применимые налоговые вычеты и льготы. Например, в Казахстане налогоплательщики имеют право на получение налоговых вычетов на оплату образования или лечения.

При заполнении декларации необходимо указать все доходы и расходы и предоставить подтверждающие документы, такие как справки о доходах, счета и договоры. Это позволит избежать проблем с налоговыми органами и обеспечить правдивую информацию о своих доходах и расходах.

Как заполнить форму декларации

Заполнение формы декларации о доходах физических лиц в Казахстане может показаться сложным процессом, но следуя определенным шагам, вы сможете справиться с этой задачей. Вот пошаговая инструкция:

- Начните с заполнения личной информации. Введите свое имя, фамилию, адрес проживания и дату заполнения декларации.

- Уточните информацию о вашем источнике дохода. Укажите тип дохода, например, зарплату, арендную плату или дивиденды.

- Перейдите к разделу о доходах от продажи недвижимости или ценных бумаг. Если у вас есть такие доходы, укажите их сумму и дату совершения сделки.

- Продолжайте заполнять декларацию, указывая информацию о любых других доходах, таких как проценты от банковских вкладов или полученные подарки.

- Если у вас есть вычеты или льготы, укажите их в соответствующем разделе. Это может включать вычет на ребенка, вычет на обучение или вычет на лечение.

- Приложите все необходимые документы к заполненной декларации. Это может быть копия трудового договора, выписка из банка или другие документы, которые подтверждают ваш доход.

- Проверьте все введенные данные и удостоверьтесь, что они правильны. Исправьте любые ошибки, если таковые имеются.

- Подпишите и отправьте заполненную декларацию. Вы можете сдать ее лично в налоговую службу или используйте онлайн-форму для подачи.

Следуя этой пошаговой инструкции, вы успешно заполните форму декларации о доходах физических лиц в Казахстане и будете соблюдать налоговые требования.

Дедукции и льготы

Декларация о доходах физических лиц в Казахстане предусматривает возможность применения дедукций и льгот, которые могут существенно снизить налоговую нагрузку на налогоплательщика. В данном разделе мы рассмотрим основные виды дедукций и льгот, которые могут быть применены при заполнении декларации.

1. Дедукция на содержание детей. Если у вас есть несовершеннолетние дети, вы можете включить их в состав вашей семьи и воспользоваться дедукцией на их содержание. Данная дедукция предусматривает уменьшение налоговой базы на определенную сумму на каждого ребенка. Для использования данной дедукции необходимо предоставить соответствующие документы, подтверждающие их наличие.

2. Дедукция на образование. Если вы получаете образование или оплачиваете обучение своих детей, то имеете право на применение дедукции на образование. Данная дедукция позволяет снизить налоговую базу на определенную сумму в зависимости от степени образования и затрат на обучение.

3. Дедукция на лечение. Если у вас есть медицинские расходы, связанные с лечением вас или ваших детей, вы можете применить дедукцию на лечение. Данная дедукция позволяет снизить налоговую базу на сумму, потраченную на медицинские услуги, лекарства и прочие расходы, связанные с лечением.

4. Льготы для инвалидов и лиц, имеющих детей-инвалидов. Лица, инвалиды и родители детей-инвалидов имеют право на применение ряда льгот, например, освобождение от уплаты налога на недвижимое имущество, льготы при оплате коммунальных услуг и транспорта, а также другие льготы, предусмотренные законодательством.

5. Другие виды дедукций и льгот. В декларации также предусмотрены другие виды дедукций и льгот, например, дедукция на пожертвования, дедукция на землю и недвижимость. Для применения этих дедукций необходимо предоставить соответствующие документы и подтверждающие документы.

Обратите внимание, что для применения дедукций и льгот необходимо соблюдать определенные условия и предоставить соответствующие документы при заполнении декларации. Также возможны изменения в законодательстве, которые могут повлиять на применение дедукций и льгот.

Ознакомившись с видами дедукций и льгот, вы сможете правильно заполнить декларацию о доходах и воспользоваться всеми возможностями для снижения налоговой нагрузки.

Особенности для самозанятых

Декларация о доходах физических лиц в Казахстане имеет свои особенности для самозанятых лиц. Самозанятые лица, которые выполняют работу или предоставляют услуги вне трудовых отношений, также обязаны подавать декларацию о своих доходах.

Самозанятые лица должны указать все полученные доходы от своей деятельности в декларации. Это может быть заработная плата, гонорары, вознаграждения, а также доходы от продажи товаров или услуг.

Если самозанятый человек является индивидуальным предпринимателем, то это должно быть отражено в декларации, указав ИИН и название своего предприятия.

Самозанятые лица также должны учитывать расходы, которые они могут использовать при определении налогооблагаемой базы. К таким расходам могут относиться затраты на материалы, аренду помещений, коммунальные услуги, покупку оборудования и другие расходы, связанные с осуществлением предпринимательской деятельности.

Важно отметить, что самозанятые лица также обязаны выплачивать налог на доходы физических лиц, и ставка налога может быть различной в зависимости от размера дохода.

Подачу декларации о доходах физических лиц для самозанятых лиц можно осуществить как лично в налоговой инспекции, так и через электронный сервис, предоставленный налоговыми органами.

Следует помнить, что неправильное заполнение и подача декларации может повлечь за собой негативные последствия, такие как штрафы или административные санкции, поэтому рекомендуется внимательно ознакомиться со всеми требованиями и инструкциями, прежде чем заполнять декларацию.

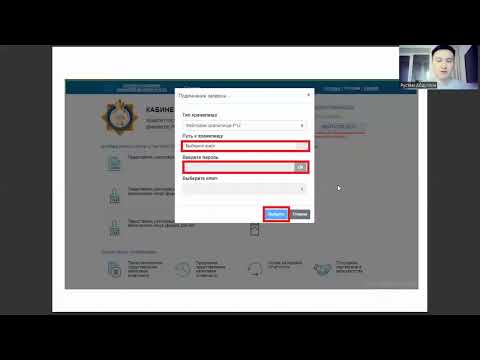

Подача декларации

Подача декларации по доходам физических лиц в Казахстане производится в электронном формате через специализированный портал Налогового комитета Министерства Финансов Республики Казахстан.

Для подачи декларации необходимо зарегистрироваться на портале, после чего заполнить соответствующую форму, указав сведения о своих доходах за отчетный период. Форма декларации обычно состоит из ряда разделов, включающих информацию о доходах от занятости, предпринимательской деятельности, инвестиционных операций и других источников.

При заполнении декларации необходимо внимательно проверить правильность указания всех данных, чтобы избежать возможных ошибок и недоразумений при последующей обработке и рассмотрении декларации налоговым органом.

Важно отметить, что декларация должна быть подписана ЭЦП (электронной цифровой подписью), что обеспечивает ее юридическую значимость и подтверждает авторство заполненной формы.

После заполнения и подписания декларации, она должна быть отправлена через портал в налоговый орган для рассмотрения и принятия соответствующего решения.

Подача декларации по доходам физических лиц — это важная процедура, которая позволяет гражданам Казахстана соблюдать налоговое законодательство, а также способствует формированию прозрачной системы налогообложения и обеспечению финансовой устойчивости государства.

Сроки и штрафы

Сроки подачи декларации о доходах физических лиц в Казахстане определены законодательством и должны быть соблюдены каждым налогоплательщиком. В соответствии с действующими правилами, граждане, получающие доходы в течение календарного года, обязаны подать декларацию до 1 апреля следующего года.

Несоблюдение установленного срока подачи декларации может повлечь за собой налагаемие штрафных санкций со стороны налоговой службы. Размер штрафа зависит от множества факторов, таких как сумма задолженности, причины и сроки нарушения, а также иные обстоятельства, которые могут быть учтены при рассмотрении каждого конкретного случая.

Согласно действующему законодательству Республики Казахстан, за нарушение сроков подачи декларации предусмотрены штрафы в размере от 5 до 50 МРП (месячный расчетный показатель) или лишение свободы на срок до 6 месяцев. При сознательном уклонении от подачи декларации может быть применена более строгая ответственность, включая уголовное преследование.

Для того чтобы избежать неприятных последствий связанных с невыполнением обязанности по подаче декларации в срок, необходимо внимательно отнестись к данному вопросу и уделить достаточное количество времени на заполнение и сбор всех необходимых документов. При возникновении трудностей рекомендуется обратиться за консультацией к специалистам или юристам, чтобы избежать ошибок и минимизировать возможные риски.

💥 Видео

Как легко сдать Декларацию о доходах и имуществе (форма 270.00)Скачать

Как ПРАВИЛЬНО сдать декларацию форма 270. ИНСТРУКЦИЯ по заполнению 270 формыСкачать

Всеобщее декларирование в Казахстане - кто должен подавать декларацию?Скачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Как сдать декларацию 270 формыСкачать

Порядок заполнения ФНО 270 00 декларация о доходах и имуществеСкачать

Как заполнить и сдать 250 декларацию через egov.kzСкачать

Декларация 250 | 250 форма | Как сдать декларацию 250 об активах и обязательствах физического лицаСкачать

Декларация 240 | 240 форма | Как сдать декларацию 240 по индивидуальному подоходному налогуСкачать

Максим Барышев рассказывает, кому и как надо заполнять декларацию об имуществеСкачать

Отчет по доходу полученному от продажи недвижимости в Казахстане | Как сдать декларацию 240Скачать

Экономисты: в РК всеобщее декларирование доходов нужно усовершенствоватьСкачать

Декларация о доходах и имуществе физического лица форма 270 00 3Скачать

Декларация 3-НДФЛ (налог на доходы физических лиц)Скачать

250 ФОРМА / Всеобщее декларирование / Как правильно сдать 250 форму?Скачать

Как легко сдать Декларацию об активах и обязательствах (форма 250.00)Скачать

Всеобщее декларирование в Казахстане 2024 для учредителей и руководителей бизнеса.Скачать

Как заполнить декларацию по УСН «Доходы» | Шаблон и образецСкачать