НДС (Налог на добавленную стоимость) является одним из основных налоговых институтов в Казахстане. Это налог, который взимается с потребителя конечного товара или услуги на каждом этапе производства и распределения.

Основная цель НДС — обеспечить справедливое распределение налоговой нагрузки между производителями, поставщиками и потребителями. Каждая стадия производства и продажи облагается НДС определенной ставкой, которая зависит от характера товара или услуги.

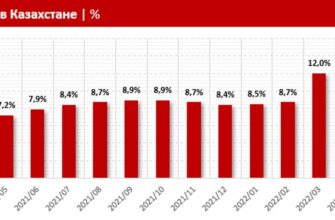

В Казахстане существуют две ставки НДС: базовая ставка 12% и нулевая ставка 0%. Базовая ставка применяется к основным товарам и услугам, в то время как нулевая ставка применяется к экспортным товарам и услугам, а также при ввозе товаров на территорию государства. Это позволяет содействовать развитию экспорта и привлечению иностранных инвестиций в страну.

- Основы НДС в Казахстане

- Что такое НДС и зачем он нужен?

- Определение НДС

- Цели и принципы НДС

- Как работает НДС в Казахстане?

- Ставка НДС

- Объекты налогообложения

- Процедура уплаты и возврата НДС

- Основные правила НДС в Казахстане

- Регистрация для участия в НДС

- Учет и отчетность по НДС

- Контроль и наказания

- Особенности НДС в Казахстане

- НДС в сфере услуг

- НДС при импорте и экспорте товаров

- НДС для малых бизнесов и индивидуальных предпринимателей

- 🎦 Видео

Видео:НДС на примере простыми словамиСкачать

Основы НДС в Казахстане

Ставка НДС в Казахстане составляет 12%. Однако некоторые товары и услуги могут быть освобождены от уплаты этого налога или облагаться по сниженным ставкам. Например, международные транспортные услуги и некоторые виды медицинских услуг могут быть освобождены от НДС.

Компании, зарегистрированные в качестве плательщиков НДС, обязаны регулярно предоставлять отчеты о своих доходах и расходах, а также выплачивать налоговые суммы в установленные сроки. Это позволяет государству контролировать соблюдение налогового законодательства и собирать необходимые средства для бюджета.

Плательщикам НДС также предоставляется право вычета налога, который был уплачен ими при приобретении товаров и услуг для использования в ходе своей деятельности. Это способствует снижению нагрузки на бизнес и стимулирует инвестиции.

Налоговые органы регулярно проводят проверки плательщиков НДС с целью выявления налоговых нарушений и предотвращения уклонения от уплаты налога. За нарушение требований налогового законодательства могут быть наложены штрафы и установлены другие санкции.

В целом, НДС в Казахстане является важным источником доходов для государства, а также инструментом регулирования экономической деятельности. Понимание основ НДС позволяет предпринимателям и индивидуальным предпринимателям эффективно управлять своими налоговыми обязательствами и избежать возможных налоговых проблем.

Видео:Налог на добавленную стоимость НДС 1 урок. Налоговый Кодекс РК 2022 ф300 по НДС. #ндс #налогиСкачать

Что такое НДС и зачем он нужен?

НДС представляет собой налог, который уплачивается по каждому этапу производства и реализации товара или услуги. Он начисляется на добавленную стоимость, то есть на разницу между стоимостью продукта и стоимостью использованных в процессе его создания материалов и услуг.

Главная цель введения НДС – это увеличение доходов государственного бюджета за счет налогообложения определенной части стоимости товаров и услуг. НДС является источником финансирования различных социальных программ, проектов и инфраструктуры.

Плательщиками НДС являются юридические и физические лица, оказывающие товары или услуги на территории Казахстана. Основные нормы НДС устанавливаются Законом Республики Казахстан «О налоге на добавленную стоимость». Компании, зарегистрированные как плательщики НДС, обязаны проводить расчеты и уплачивать налог в соответствии с установленными правилами.

Определение НДС

Ставки НДС в Казахстане установлены на нескольких уровнях: базовая ставка составляет 12%, повышенная ставка – 24%, а нулевая ставка применяется при экспорте товаров. НДС не взимается с товаров и услуг, освобожденных от налога на основании закона, а также на определенные виды медицинских товаров, профессиональных услуг и др.

НДС – это пропорциональный налог, который основывается на концепции добавленной стоимости. Он применяется ко всей продажной цене товаров или услуг, включая все издержки и налоги, связанные с их производством и реализацией. НДС является одним из важнейших источников государственного дохода и позволяет обеспечивать социально-экономическое развитие Казахстана.

Цели и принципы НДС

Принципы, на которых основана система НДС, включают:

— Принцип универсальности: НДС облагает все виды товаров и услуг, которые потребляются в стране. Это включает в себя как товары, производимые внутри государства, так и импортированные.

— Принцип несглаживаемого налогообложения: НДС облагает потребление конечными потребителями и фактически передает налоговую нагрузку от производителей к потребителям.

— Принцип предоставления налоговых льгот: система НДС предусматривает возможность применения налоговых льгот в случаях, определенных законодательством. Это может включать освобождение от уплаты НДС на определенные категории товаров или услуг, либо уменьшение ставки налога.

— Принцип представительства налогоплательщиков: каждый налогоплательщик имеет право на представление своих интересов в налоговых органах и на получение информации о своих налоговых обязательствах и правах.

— Принцип эффективности: система НДС должна быть эффективной в сборе налогов и минимизации налоговых убытков.

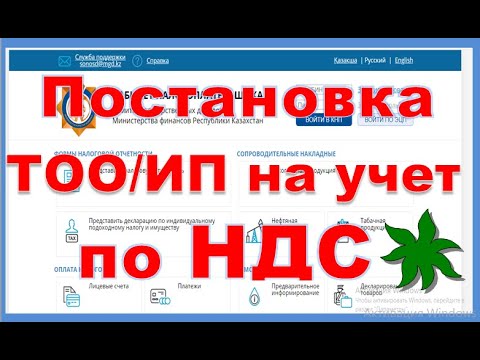

Видео:Постановка на учет по НДС ТОО и ИПСкачать

Как работает НДС в Казахстане?

Каждая организация, зарегистрированная в качестве плательщика НДС, обязана вести учет по этому налогу. Для этого используется специальная система, в которой отражаются все операции, связанные с НДС.

Плательщикам НДС предоставляется возможность вычета НДС, уплаченного при приобретении товаров и услуг для использования в своей предпринимательской деятельности. Это позволяет снизить налоговую нагрузку и стимулирует развитие бизнеса.

НДС в Казахстане классифицируется на две ставки: общая ставка 12% и льготная ставка 0%. Общая ставка применяется ко всем товарам и услугам, не отнесенным к особым категориям. Льготная ставка применяется к определенным товарам и услугам, определенным Законом о НДС.

Организации, зарегистрированные в качестве плательщиков НДС, обязаны подавать налоговую отчетность и уплачивать НДС в установленные сроки. Нарушение этого обязательства может повлечь за собой штрафные санкции.

В целом, НДС в Казахстане является основным налогом, который вносит значительный вклад в государственный бюджет. Правильное понимание и соблюдение правил работы с НДС является важным аспектом для всех предпринимателей, зарегистрированных в Казахстане.

Ставка НДС

Стандартная ставка НДС составляет 12% и применяется к большинству товаров и услуг. Она включает в себя все налоговые обязательства по НДС.

Существует также нулевая ставка НДС, которая применяется к определенным товарам и услугам. Нулевая ставка применяется, когда товары или услуги экспортируются из Казахстана, а также при реализации товаров на территории особых экономических зон, свободных экономических зон или территорий, подлежащих специальной экономической политике.

Разница между стандартной и нулевой ставкой состоит в том, что при стандартной ставке НДС налог с продажи взимается с Поставщика услуг, а при нулевой ставке — нет.

| Ставка НДС | Применение |

|---|---|

| 12% | Большинство товаров и услуг |

| 0% | Экспортные товары и товары на территориях особых экономических зон и свободных экономических зон |

Объекты налогообложения

Товары подразделяются на подлежащие обложению нулевой ставкой, освобожденные от налогообложения и облагаемые ставками 12% и 8%. Некоторые товары могут быть освобождены от налогообложения согласно законодательству Казахстана.

Работы и услуги обычно облагаются ставкой 12%. Некоторые виды работ и услуг могут быть освобождены от налога или облагаться специальными ставками.

Передача имущественных прав, таких как авторские права, патенты, лицензии, также облагается ставкой 12%.

Специальные объекты налогообложения включают в себя продажу иностранной валюты, продажу драгоценных металлов и драгоценных камней, операции с ценными бумагами, операции по долговым обязательствам и другие виды операций, которые определены законодательством.

Все объекты налогообложения подлежат учету и декларированию в налоговых декларациях, которые должны быть поданы в соответствующий налоговый орган. Расчет и уплата НДС осуществляется в тенге.

При осуществлении предпринимательской деятельности в Казахстане, важно знать и правильно применять основные правила налогообложения НДС, чтобы избежать налоговых проблем и штрафов со стороны контролирующих органов.

Процедура уплаты и возврата НДС

Уплата и возврат НДС в Казахстане осуществляются в соответствии с законодательством и на основании соответствующих документов.

Для уплаты НДС предприятие должно зарегистрироваться в налоговом органе и получить свидетельство о постановке на специальный учет налогоплательщиков по НДС.

При проведении сделок с товаром или услугами, на которые распространяется НДС, предприятие обязано включать налог в стоимость товаров и услуг, а также выставлять покупателям налоговые счета или кассовые чеки, содержащие информацию о НДС.

Уплата НДС осуществляется в налоговые органы в порядке и на условиях, предусмотренных законодательством.

В случае получения предприятием услуг или товаров от поставщика, зарегистрированного в налоговом органе как плательщик НДС, предприятие имеет право на возврат уплаченного НДС путем представления налоговой декларации с указанием суммы уплаченного налога и приложением к ней необходимых документов.

Возврат НДС осуществляется в соответствии с установленными сроками и процедурами, соблюдение которых обязательно для получения возмещения уплаченного налога.

При проведении проверок налоговыми органами, предприятие должно предоставить все необходимые документы и информацию, связанную с уплатой и возвратом НДС.

Нарушение процедуры уплаты и возврата НДС может повлечь за собой финансовые и юридические последствия для предприятия, включая штрафы и санкции.

Поэтому организации следует тщательно изучить законодательство и осуществлять уплату и возврат НДС в соответствии с установленными правилами и процедурами.

Видео:Урок 22. Налог на добавленную стоимостьСкачать

Основные правила НДС в Казахстане

НДС (налог на добавленную стоимость) в Казахстане регулируется Законом Республики Казахстан «О налоге на добавленную стоимость». В данном Законе установлены основные правила и условия применения НДС в стране.

Основные правила НДС в Казахстане включают:

| Ставка НДС | В Казахстане установлены две ставки НДС: общая ставка в размере 12% и повышенная ставка в размере 20%. Уточнение ставки осуществляется согласно перечню товаров и услуг, на которые применяется повышенная ставка. |

| Обложение НДС | НДС облагает товары и услуги, которые считаются объектами обложения НДС. При этом существуют некоторые освобождения от уплаты НДС, например, для экспортированных товаров или определенных видов медицинских услуг. |

| Обязанность по уплате НДС | Обязанность по уплате НДС возникает у зарегистрированных налогоплательщиков, которые осуществляют поставку товаров или оказание услуг, подлежащих обложению НДС. Налоговая база для определения суммы НДС определяется на основании стоимости реализуемых товаров и услуг. |

| Система налогообложения | В Казахстане используется система общего режима налогообложения, при которой налогоплательщики обязаны вести учет доходов и расходов, а также уплачивать НДС в соответствии с предоставленными отчетами и декларациями. |

| Декларирование и уплата НДС | Налогоплательщики должны ежеквартально представлять налоговые декларации, в которых указывают сумму НДС, подлежащую уплате. Уплата НДС осуществляется в установленные сроки, которые также указываются в декларациях. |

Соблюдение основных правил НДС является важным требованием для налогоплательщиков в Казахстане. Неправильное применение НДС может повлечь за собой финансовые штрафы и другие неблагоприятные последствия.

Регистрация для участия в НДС

Для участия в системе налога на добавленную стоимость (НДС) в Казахстане требуется регистрация уполномоченным органом. Регистрация позволяет получить свидетельство о регистрации в качестве плательщика НДС и осуществлять заявление о возврате НДС.

Регистрация для участия в НДС обязательна для следующих категорий лиц:

- Юридические лица, осуществляющие предпринимательскую деятельность с оборотом, превышающим установленный порог;

- Физические лица, осуществляющие предпринимательскую деятельность в качестве индивидуального предпринимателя с оборотом, превышающим установленный порог;

- Юридические лица, не осуществляющие предпринимательскую деятельность, но имеющие обязанность уплаты НДС;

- Юридические лица, осуществляющие ввоз товаров на территорию Казахстана или экспорт товаров из Казахстана.

Для регистрации в НДС необходимо собрать и предоставить следующие документы:

- Заявление о регистрации;

- Копия устава (в случае с юридическими лицами) или копия паспорта (в случае с физическими лицами);

- Копия свидетельства о государственной регистрации (в случае с юридическими лицами);

- Копия выписки из реестра индивидуальных предпринимателей (в случае с физическими лицами);

- Справка со счета, подтверждающая наличие расчетного счета;

- Копия основного договора, оформленная нотариально (в случае с юридическими лицами);

- Копия договора о намерении на ввоз или экспорт товаров (в случае с юридическими лицами).

Подача документов для регистрации в НДС осуществляется лично или через автоматизированную информационную систему «Электронное правительство». После регистрации плательщику выдается свидетельство о регистрации в НДС с присвоением индивидуального идентификационного номера.

Регистрация для участия в НДС позволяет плательщикам выполнять свои обязанности и права в соответствии с законодательством Казахстана в отношении налога на добавленную стоимость.

Учет и отчетность по НДС

Учет НДС осуществляется в соответствии с установленными законодательством правилами. Компании обязаны вести книги учета покупок и продаж в разрезе обязательств по НДС. Каждая операция, связанная с приобретением или продажей товаров и услуг, должна быть правильно отражена в учете.

Все суммы НДС, уплаченные поставщикам при покупке товаров и услуг, предоставляют право на вычет. Плательщик НДС включает сумму вычета в налоговую декларацию, которую он представляет в налоговые органы.

Отчетность по НДС представляется в установленный срок. Плательщикам НДС необходимо ежемесячно представлять в налоговые органы налоговые декларации и отчет о НДС. В отчете указываются суммы покупок, продаж и НДС, вычеты по НДС, а также сумма налога к уплате или возмещению.

Налоговые органы проводят регулярные налоговые проверки, в ходе которых проверяются правильность ведения учета по НДС, соответствие принятых вычетов законодательству и своевременность представления налоговой отчетности. В случае выявления нарушений, могут быть применены штрафы и санкции.

Учет и отчетность по НДС требуют ответственного и внимательного подхода со стороны предприятий. Неправильное ведение учета и неполное или несвоевременное представление отчетности может повлечь серьезные последствия для компании.

Контроль и наказания

В Казахстане существуют строгие меры контроля и наказания в области НДС, с тем чтобы предотвратить нарушения и обеспечить соблюдение правил.

Органы государственной налоговой службы осуществляют проверку деклараций по НДС и контролируют правильность расчета и уплаты налога. При обнаружении нарушений налогового законодательства, налоговые органы применяют наказания в виде штрафов и иных административных санкций.

За нарушения в области НДС могут быть наложены следующие штрафы:

- Штраф в размере 5% от суммы недоуплаченного налога в случае несвоевременной уплаты или неправильного расчета налога;

- Штраф в размере 10% от суммы недоуплаченного налога в случае уклонения от уплаты налога;

- Штраф в размере 50% от суммы недоуплаченного налога в случае сознательного заполнения декларации с неправильными данными.

Кроме того, виновные в нарушениях могут быть подвергнуты административной ответственности, которая может включать штрафные санкции, отбывание исправительных работ и лишение свободы.

В случае серьезных нарушений, налоговые органы могут обратиться в суд для взыскания задолженности и привлечения виновных к уголовной ответственности.

Таким образом, предпринимателям необходимо соблюдать правила и требования по НДС, чтобы избежать контрольных проверок, штрафов и других наказаний, которые могут негативно сказаться на их бизнесе и репутации.

Видео:Как работать легально, платя меньше налогов? Дмитрий Казанцев | Виды налогов в РКСкачать

Особенности НДС в Казахстане

Одной из особенностей НДС в Казахстане является его ставка. В стране действуют две ставки НДС – 12% и 0%. Ставка в 12% применяется к большинству товаров и услуг, в то время как ставка в 0% применяется к некоторым особым категориям товаров и услуг. Это может быть связано с международными договорами или специальными режимами налогообложения.

Также стоит отметить, что НДС является косвенным налогом, который уплачивается конечным потребителем товаров или услуг. Промежуточные продавцы и посредники также участвуют в процессе уплаты НДС, но они имеют право вычета НДС, уплаченного при покупке товаров и услуг.

| Особенность | Пояснение |

|---|---|

| НДС-плательщики | Организации с оборотом более 30 млн тенге обязаны быть НДС-плательщиками. |

| НДС-освобождение | Некоторые виды деятельности освобождены от уплаты НДС. |

| Документы | При проведении операций с НДС необходимо вести учет и предоставлять правильно оформленные документы. |

| НДС-возврат | При выполнении определенных условий организации имеют право на возврат НДС. |

Это лишь некоторые особенности НДС в Казахстане, которые важно учесть при ведении бизнеса. Корректное применение НДС позволяет избежать нарушений законодательства и минимизировать налоговые риски.

НДС в сфере услуг

НДС в сфере услуг в Казахстане регулируется законом «О налоге на добавленную стоимость». Этот закон определяет порядок взимания и уплаты НДС в отношении предоставления и получения услуг.

По механизму взимания НДС, услуги делятся на три основные категории:

- Освобождаемые от уплаты НДС — в этих случаях услуги, предоставляемые в Казахстане, не облагаются налогом на добавленную стоимость. Например, освобождены от НДС медицинские услуги, услуги по образованию и некоторые финансовые услуги.

- Облагаемые НДС по ставке 0% — к ним относятся услуги, на которые НДС взимается по ставке 0%. Это означает, что НДС выставляется и уплачивается, но по нулевой ставке. К данной категории относятся экспортные услуги, услуги, связанные с международным сообщением, и некоторые другие.

- Облагаемые НДС по стандартной ставке — большинство услуг подлежат обложению НДС ставкой 12%. К данной категории относятся услуги, которые не попадают в первые две категории.

Все поставщики услуг в Казахстане обязаны уплачивать НДС при предоставлении облагаемых налогом услуг. Налоговые органы контролируют соблюдение данного требования и проводят регулярные проверки для выявления нарушений.

Получатели услуг также могут иметь право на вычет НДС, в зависимости от характера предоставляемых услуг и их использования в хозяйственной деятельности.

Для более подробной информации о применении НДС в сфере услуг необходимо обратиться к соответствующим налоговым органам или специалистам в области налогообложения.

НДС при импорте и экспорте товаров

НДС при импорте и экспорте товаров представляет собой налоговую ставку, которая взимается с торговых операций между Казахстаном и другими странами. При экспорте товаров в другую страну, предприятие освобождается от уплаты НДС, поскольку товары вывозятся из страны и больше не подлежат налогообложению в Казахстане.

В свою очередь, при импорте товаров из других стран, налоговая ставка НДС применяется в соответствии с действующим законодательством Казахстана. Импортеры обязаны уплатить НДС на таможне при ввозе товаров в страну. Таким образом, НДС взимается на границе и составляет определенный процент от стоимости товаров, установленный законодательством.

При импорте товаров в Казахстан, предприятия обязаны включить НДС в стоимость товаров, которая отражается в инвойсе. При этом, при осуществлении оборота товаров внутри страны, следует учитывать стоимость НДС при расчетах международных транзакций. Организации должны соблюдать правила и обязательства, установленные в рамках действующего налогового законодательства.

В случае, если нужно оформить возврат НДС при экспорте товаров из Казахстана, предприятиям следует обратиться в налоговый орган с соответствующей заявлением. При этом, необходимо предоставить все требуемые документы, подтверждающие факт экспорта и соблюдение правил налогообложения. Налоговые органы проводят проверку документации и в случае соблюдения требований осуществляют возврат НДС по экспортированным товарам.

Важно отметить, что правила и требования по НДС при импорте и экспорте товаров могут изменяться, и предприятиям необходимо быть внимательными и следить за обновлениями в налоговом законодательстве для соблюдения всех необходимых правил и обязательств.

НДС для малых бизнесов и индивидуальных предпринимателей

НДС в Казахстане представляет собой одну из основных налоговых систем, которая применяется к товарно-материальным ценностям и услугам. Однако, существуют определенные особенности применения НДС для малых бизнесов и индивидуальных предпринимателей.

Согласно законодательству Казахстана, малым бизнесом признается предприятие, установленные критерии которого определены нормативно-правовыми актами. Для малых бизнесов и индивидуальных предпринимателей существуют упрощенные процедуры по уплате НДС.

Стоит отметить, что для малых бизнесов и индивидуальных предпринимателей с оборотом до определенной суммы, установленной законодательством, НДС может освобождаться. Это означает, что такие предприятия могут не включать НДС в стоимость своих товаров или услуг и не уплачивать его в бюджет государства. Вместо этого они могут применять специальную систему налогообложения, называемую «упрощенной системой налогообложения».

Упрощенная система налогообложения позволяет малым бизнесам и индивидуальным предпринимателям уплачивать НДС по фиксированному тарифу на основе их ежеквартального/ежегодного оборота. Это также облегчает процедуру уплаты налога и упрощает бухгалтерию для таких предприятий.

Однако следует помнить, что при использовании упрощенной системы налогообложения, предприятия не имеют права на вычет НДС по своим затратам. Поэтому перед принятием решения о применении упрощенной системы налогообложения, предприятия должны внимательно оценить все плюсы и минусы этой системы.

Таким образом, НДС для малых бизнесов и индивидуальных предпринимателей имеет свои особенности и применяется в соответствии с упрощенной процедурой налогообложения. Это облегчает налоговую нагрузку для таких предприятий и способствует развитию малого бизнеса в Казахстане.

🎦 Видео

Тема 3. Налог на добавленную стоимость и акцизы. Видео-лекцияСкачать

НДС - налог на добавленную стоимость (#09)Скачать

Просто об НДССкачать

Порог для постановки на учет по НДС снизят в 2022 годуСкачать

НДС в РК на 2020г. Виды НДС: НДС начисленная, НДС Принятая в зачёт, НДС отложенная.Скачать

Декларация по НДС за 2 квартал 2023 годаСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Суть НДС. Всё, что нужно знать предпринимателюСкачать

Постановка на учёт по НДС в Шымкенте в 2023 годуСкачать

Не откладывайте! Научитесь считать НДС здесь и сейчас. Становимся финансово грамотнымиСкачать

Налоги в Кз: Налог на добавленную стоимость, НДССкачать

Занятие № 9. Налог на добавленную стоимость - НДССкачать

С НДС или БЕЗ НДССкачать

Наглядная схема начисления и уплаты НДС в бюджет | Налог на добавленную стоимость | НДССкачать

Что такое пропорциональный метод зачета НДС | Налог на добавленную стоимость | НДССкачать