Налог на доходы физических лиц (НДФЛ) – это один из основных налоговых платежей граждан в Казахстане. Каждый год все налогоплательщики обязаны подавать декларацию о своих доходах и уплачивать соответствующий налог. НДФЛ регулируется государственным органом, и его размер может изменяться в зависимости от законодательства и изменения налоговой политики страны.

НДФЛ в Казахстане является прогрессивным налогом. Это означает, что те, кто зарабатывает больше, должны платить больше налога. Размер налога определяется согласно шкале, которая учитывает заработанный доход. Однако некоторые категории граждан освобождены от уплаты НДФЛ или уплачивают налоговое источником.

НДФЛ включает в себя различные источники доходов, включая заработную плату, проценты по вкладам, дивиденды, арендную плату и другие формы дохода. Налоговая ставка может меняться в зависимости от характера дохода и суммы заработанной суммы. Однако есть определенный порог дохода, при превышении которого начисляется налоговая ставка.

Видео:НДФЛ - Налог на доходы физических лиц (#15)Скачать

НДФЛ в Казахстане: основные аспекты

НДФЛ в Казахстане предусматривает обложение налогом различных видов доходов физических лиц, включая зарплату, гонорары, дивиденды, проценты по вкладам, доходы от продажи недвижимости и другое. Также существуют определенные категории доходов, которые освобождаются от уплаты налога или облагаются специальными налоговыми ставками, как, например, доходы от продажи личного имущества при условии выплаты налога не ранее чем через 3 года после его получения.

Основная ставка налога на доходы физических лиц в Казахстане составляет 10%, однако в зависимости от типа доходов и статуса налогоплательщика могут применяться и другие ставки, отличные от основной.

Налоговая база для расчета НДФЛ в Казахстане определяется как разница между доходами и расходами физического лица за налоговый период. При этом существуют некоторые ограничения и оговорки по учету различных категорий доходов и расходов.

Для уплаты НДФЛ в Казахстане резиденты и нерезиденты должны представить декларацию о доходах, в которой указываются все суммы доходов и величина причитающегося налога. Резиденты подают декларацию ежегодно, а нерезиденты — каждый раз при получении доходов в Казахстане.

Как и в большинстве стран, Казахстан предусматривает штрафы и ответственность за нарушение правил уплаты НДФЛ, включая несвоевременную подачу деклараций, неправильный расчет налога и другие нарушения. Поэтому рекомендуется внимательно изучить и соблюдать все требования законодательства по уплате НДФЛ в Казахстане.

Знание основных аспектов НДФЛ в Казахстане является важным для всех граждан и обязательство каждого налогоплательщика. Хорошее понимание налоговой системы и своих обязанностей поможет избежать конфликтов с налоговыми органами и сохранить финансовую стабильность.

Видео:Декларация 3-НДФЛ (налог на доходы физических лиц)Скачать

Когда возникает обязанность уплаты налога

Обязанность уплаты налога на доходы физических лиц возникает в следующих случаях:

- получение дохода от предпринимательской или иной деятельности;

- получение дохода от сдачи в аренду имущества (недвижимости, транспорта и т. д.);

- получение дохода от продажи имущества (недвижимости, автомобилей и т. д.);

- получение дохода от инвестиций (дивиденды, проценты, капитализация инвестиций и т. д.);

- получение дохода от трудовой деятельности (зарплата, гонорары, авторские вознаграждения и т. д.);

- получение дохода от продажи ценных бумаг и иных финансовых инструментов;

- получение дохода от наследства или подарка;

- получение дохода от иных источников.

Во всех указанных случаях физическое лицо обязано уплатить налог в соответствии с действующим законодательством Казахстана. В случае нарушения данной обязанности лицо может быть привлечено к административной или уголовной ответственности.

Определение наличия налогового резидентства

Согласно законодательству Казахстана, человек считается налоговым резидентом, если:

- Он/Она проживает в Казахстане более чем 183 календарных дней в течение 12 месяцев;

- Он/Она проводит основную часть своих личных и экономических интересов в Казахстане.

Определение основной части экономических и личных интересов в Казахстане осуществляется на основе факторов, таких как наличие жилья, семьи, имущества, банковских счетов, бизнеса и т.д. Если большинство этих факторов связаны с Казахстаном, то лицо будет считаться налоговым резидентом.

Важно отметить, что Казахстан имеет двусторонние налоговые соглашения со многими странами для избежания двойного налогообложения. Эти соглашения содержат дополнительные критерии для определения налогового резидентства, такие как место постоянного жительства и наличие гражданства.

Определение наличия налогового резидентства является важным шагом для правильного расчета и уплаты налога на доходы физических лиц в Казахстане. Правильное определение своего статуса поможет избежать штрафов и проблем с налоговыми органами.

Выбор способа уплаты налога

Для уплаты налога на доходы физических лиц (НДФЛ) в Казахстане у налогоплательщика есть несколько способов:

1. Уплата налога через налоговый агент.

Если вы работаете по трудовому договору, ваш работодатель является налоговым агентом и имеет право удерживать НДФЛ из вашей заработной платы. Это наиболее удобный и распространенный способ уплаты налога, так как работодатель самостоятельно делает расчет и перечисляет сумму налога в бюджет.

2. Уплата налога самостоятельно.

Если вы являетесь самозанятым, предпринимателем или имеете другие источники доходов, не связанных с трудовой деятельностью, то вы должны самостоятельно указывать доходы в декларации и уплачивать НДФЛ. Для этого необходимо сдать налоговую декларацию, в которой указать все доходы и самостоятельно рассчитать сумму налога. После этого вы должны перечислить сумму налога на специальный банковский счет или сдать декларацию в налоговую инспекцию.

3. Уплата налога по итогам года.

Налогоплательщик имеет право уплатить НДФЛ по итогам года при условии, что доходы не превышают установленного порога для освобождения от уплаты этого налога. В этом случае налогоплательщик сдает декларацию с указанием всех доходов по итогам года. Если сумма доходов не превышает пороговое значение и отсутствуют другие обязательные к уплате налоги, то НДФЛ не подлежит уплате.

Необходимо помнить, что вне зависимости от способа уплаты налога, необходимо соблюдать сроки его уплаты и предоставления налоговых деклараций, указывать все доходы и правильно рассчитывать сумму налога. Нарушение данных требований может привести к штрафным санкциям и негативным последствиям со стороны налоговой службы.

Видео:Что такое НДФЛ простыми словамиСкачать

Тарифы и освобождения

Тарифы налога на доходы физических лиц в Казахстане

Тарифы налога на доходы физических лиц в Казахстане определяются в зависимости от размера годового дохода налогоплательщика. В таблице ниже представлены основные ставки налога:

| Доходы налогоплательщика за год | Ставка налога |

|---|---|

| До 5 млн тенге | 10% |

| От 5 млн до 30 млн тенге | 15% |

| От 30 млн до 60 млн тенге | 20% |

| Свыше 60 млн тенге | 30% |

Таким образом, чем больше годовой доход налогоплательщика, тем выше ставка налога.

Освобождение от налога на доходы физических лиц

Однако существуют некоторые случаи, когда налог на доходы физических лиц не взимается:

- Подоходный налог не начисляется с доходов, полученных от продажи недвижимого имущества, приобретенного на рынке биржевой торговли в течение 3-х лет до его продажи.

- Отсутствие налога предусмотрено в случае получения доходов от государственных стипендий.

- Освобождение от налога распространяется на доходы от продажи акций, полученных от работодателя.

- Некоторые категории лиц, например, инвалиды I и II групп, участники Великой Отечественной войны, пенсионеры и др., также освобождены от уплаты налога.

Это лишь некоторые случаи освобождения от налога на доходы физических лиц в Казахстане. Подробную информацию необходимо уточнять в налоговых органах или у специалистов.

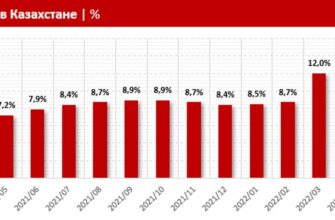

Размеры ставок налога на доходы физических лиц

Размеры ставок налога на доходы физических лиц в Казахстане определяются в соответствии с законодательством и зависят от суммы полученного дохода. Ставки налога применяются прогрессивно, то есть чем выше доход, тем выше ставка налога.

Согласно действующему законодательству, налог на доходы физических лиц в Казахстане начисляется по следующей шкале:

- Доходы до 51 360 тенге облагаютсяналогом по ставке 10%;

- Доходы от 51 360 тенге до 101 520 тенге — налоговая ставка составляет 15%;

- Доходы от 101 520 тенге до 253 800 тенге — налоговая ставка равна 20%;

- Доходы от 253 800 тенге до 761 400 тенге — налоговая ставка составляет 25%;

- Доходы свыше 761 400 тенге облагаютсяналогом по ставке 30%.

Важно отметить, что размеры ставок налога на доходы физических лиц могут изменяться в соответствии с решением правительства и обновлениями налогового законодательства.

При подсчете налоговой суммы общий доход физического лица учитывается путем отнесения его к определенным категориям, включающим заработную плату, предметы материальной стоимости, проценты, дивиденды и другие источники доходов.

Исключения и освобождения от уплаты налога

В соответствии с законодательством Казахстана существуют некоторые исключения и освобождения от уплаты налога на доходы физических лиц. Вот некоторые из них:

- Доходы, связанные с различными видами страхования (жизнь, имущество, профессиональная деятельность) и полученные от страховых компаний, освобождаются от уплаты налога.

- Доходы от продажи акций и других ценных бумаг при выполнении определенных условий также освобождаются от налогообложения.

- Выплаты по социальному страхованию (пенсии, пособия по временной нетрудоспособности и другие) не облагаются НДФЛ.

- Средства, полученные по наследству или по дарению, также освобождаются от уплаты налога.

Это лишь некоторые исключения и освобождения от уплаты налога на доходы физических лиц. Для получения полной информации необходимо обратиться к налоговому законодательству Казахстана или проконсультироваться с налоговым консультантом или юристом.

🎬 Видео

НДФЛ - налог на доходы физических лиц - 13, 15, 35{9beff3e19ac5cc2138f76eedaa55798bfd9cf5d63aСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Повышение налогов в России после выборов-2024 - НДФЛ 20, Инфляция 20, АкцСкачать

Занятие № 11. Налог на доходы физических лиц (НДФЛ)Скачать

Правила начисления налога со вкладов в 2023 годуСкачать

НДФЛ | Налоги с зарплаты | Как рассчитать налоги | Подоходный налог | Налог на доходы физических лицСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Налог на доходы физических лицСкачать

Налог на вклады в 2023: Тайная угроза, о которой вам не говорятСкачать

Как платить НДФЛ с доходов иностранцу?Скачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

Какой подоходный налог в России: сколько процентов платят с зарплаты|Часть 1Скачать

Прогрессивная ставка НДФЛ 2021 | Увеличение налога на доходы физических лиц | НДФЛ 15Скачать

Сколько платить налогов, 30 или 13 НДФЛ, если вы уехали из России и не �Скачать

Взыскание налоговой задолженности с физических лицСкачать

Налог с продажи квартиры в 2024 году: Надо ли платить налог при продаже квартиры, дома в 2024Скачать