Самозанятость становится все более популярной формой деятельности для граждан России. Она позволяет физическим лицам получать доход без регистрации в качестве предпринимателя и уплаты больших налогов. В то же время, официальные работники государственных и муниципальных учреждений часто задаются вопросом, возможно ли сочетать самозанятость с официальной работой в бюджетном секторе. В данной статье мы рассмотрим все аспекты этой проблемы и попытаемся ответить на данный вопрос.

Согласно законодательству Российской Федерации, гражданину, работающему в государственном или муниципальном учреждении, разрешено осуществлять дополнительную деятельность. Таким образом, оформление самозанятости при официальной работе в бюджетном учреждении возможно. Однако, необходимо учитывать определенные нюансы и соблюдать действующие законы, чтобы избежать конфликта интересов и негативных последствий.

Первым шагом при желании оформить самозанятость при официальной работе является ознакомление с законодательством, регулирующим данную сферу. Важно понять, какие виды деятельности можно осуществлять в рамках самозанятости, какие лицензии и разрешения необходимо получить, как вести учет финансовой деятельности и платить налоги. Также следует изучить порядок уведомления о начале самозанятости и получения статуса самозанятого.

- Возможность оформления самозанятости при официальной работе

- Основные условия

- Документы, необходимые для оформления

- Преимущества оформления самозанятости при официальной работе

- Дополнительный источник дохода

- Гибкость графика работы

- Ограничения и оговорки при оформлении самозанятости при официальной работе

- Влияние на страховые взносы

- Соблюдение правил и норм при оказании услуг

- Налогообложение самозанятости при официальной работе в бюджетном учреждении

- Уплата налогов

- Возможные налоговые льготы

- 💡 Видео

Видео:Самозанятость / Как ОФОРМИТЬ САМОЗАНЯТОСТЬ за 5 минут / Приложение МОЙ НАЛОГСкачать

Возможность оформления самозанятости при официальной работе

В России с 2019 года введен статус самозанятого. Это означает, что физическое лицо может дополнительно заниматься предпринимательской деятельностью без регистрации в качестве индивидуального предпринимателя. В случае официальной работы в бюджетном учреждении, такая возможность также доступна.

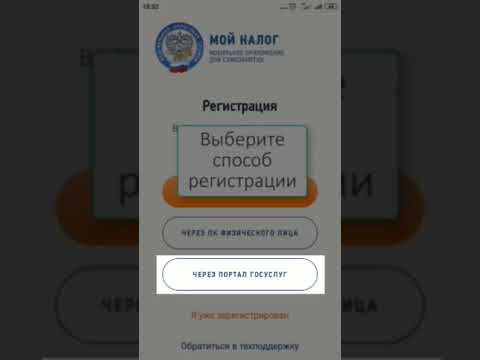

Для того чтобы начать работать по самозанятости, необходимо зарегистрироваться как самозанятый гражданин. Для этого необходимо обратиться на портал «Госуслуги» или использовать мобильное приложение «Моя налоговая». В этих системах вы сможете оформить все нужные документы и получить специальный идентификатор самозанятого.

| Для кого доступна самозанятость | Какие виды деятельности можно осуществлять | Ограничения |

|---|---|---|

| Граждане России | Различные виды услуг: ремонт, консультации, уроки и т.д. | Ограничения по доходам (в 2021 году не более 2,4 млн рублей в год) |

| Иностранные граждане с разрешением на работу в России | Те же виды деятельности, что и для граждан России | Ограничения по доходам (в 2021 году не более 2,4 млн рублей в год) |

Имейте в виду, что при оформлении самозанятости вы самостоятельно отвечаете за уплату налогов. Каждый квартал вам нужно будет заполнять декларацию и уплачивать 4% налога на доходы от самозанятости.

Если у вас возникли сомнения или вопросы, рекомендуется обратиться к специалисту в налоговую службу или в юридическую компанию, чтобы получить консультацию и проконсультироваться по данному вопросу.

Основные условия

Для оформления самозанятости при официальной работе в бюджетном учреждении необходимо соблюдать ряд основных условий:

1. Самозанятость должна быть дополнительной деятельностью, которая не противоречит основному месту работы в бюджетном учреждении. Это означает, что работодатель должен разрешить сотруднику заниматься самозанятостью и не нарушать график работы и обязанности по основной должности.

2. Самозанятость не должна влиять на качество выполнения трудовых обязанностей в бюджетном учреждении. Сотруднику необходимо уметь разделить время и энергию между основной работой и самозанятостью, чтобы не возникло конфликта интересов или снижения производительности работы.

3. Самозанятость должна быть оформлена в соответствии с законодательством Российской Федерации. Это означает, что сотрудник должен зарегистрироваться в качестве самозанятого на портале «Мой налог» и регулярно платить налоги с полученного дохода.

4. Важно помнить, что самозанятость должна быть легальной и не противоречить законодательству. Сотрудник не может заниматься незаконными видами деятельности или вести бизнес, который запрещен для должностных лиц в бюджетных учреждениях.

5. При налогообложении самозанятости необходимо учитывать налоговые особенности, предусмотренные для самозанятых граждан. Сотрудник должен точно знать, какие налоги и в каком размере он должен уплачивать с доходов от самозанятости, а также соблюдать соответствующие сроки и порядок уплаты.

Документы, необходимые для оформления

Для оформления самозанятости при официальной работе в бюджетном учреждении необходимо предоставить следующие документы:

- Заявление на самозанятость;

- Копия паспорта гражданина Российской Федерации;

- Копия СНИЛСа;

- Копия трудового договора с бюджетным учреждением;

- Справка о заработной плате;

- Выписка из лицевого счета;

- Копия свидетельства о постановке на налоговый учет;

- Квитанция об оплате государственной пошлины.

Данные документы необходимо предоставить в налоговую службу не позднее указанного срока. В случае непредоставления документов или предоставления неполных или некорректных документов, оформление самозанятости может быть отклонено.

Видео:Самозанятость в 2023 году: главное. Кому подходит режим самозанятости? Как стать самозанятым в 2023?Скачать

Преимущества оформления самозанятости при официальной работе

Оформление самозанятости при официальной работе в бюджетном учреждении имеет ряд преимуществ, которые необходимо учитывать при принятии такого решения. Вот несколько основных преимуществ:

Дополнительный доход: Оформление самозанятости позволяет получать дополнительный доход, который может быть полезен для улучшения финансового положения. Это особенно актуально в случае, если заработная плата в бюджетном учреждении оказывается недостаточной для полноценного обеспечения своих потребностей.

Гибкость и свобода: Работа по самозанятости обычно предполагает большую свободу в установлении графика работы и выборе задач. Это позволяет совмещать самозанятость с основной работой в бюджетном учреждении, не отказываясь от стабильной зарплаты и социальных гарантий. Также самозанятость может быть удобным вариантом для тех, кто хочет работать на себя и не зависеть от прямого руководства.

Развитие собственного бизнеса: Оформление самозанятости может стать отличным стартом для развития собственного бизнеса. В процессе самозанятости можно накопить опыт, привлечь клиентов, создать свою клиентскую базу. Это может помочь в будущем открыть собственное предприятие или стать самостоятельным профессионалом в своей области.

Расширение профессиональных навыков: Работа по самозанятости может быть отличной возможностью для расширения профессиональных навыков и приобретения новых знаний. При выполнении различных заказов и проектов можно столкнуться с новыми задачами и найти новые способы их решения. Это может стать полезным для повышения квалификации и роста в профессии.

Возможность осуществлять творческую деятельность: Самозанятость предоставляет возможность заниматься творческой деятельностью и реализовывать свои идеи. Более того, в отличие от официальной работы в бюджетном учреждении, самозанятость позволяет самостоятельно выбирать клиентов и задания, что дает больше свободы для развития своего творческого потенциала.

Прежде чем оформить самозанятость при официальной работе, необходимо ознакомиться с требованиями и правилами работы самозанятого и убедиться в их совместимости с условиями работы в бюджетном учреждении. Также стоит учесть, что самозанятость требует дополнительных усилий и ответственности, поэтому перед принятием решения следует обдумать все плюсы и минусы.

Дополнительный источник дохода

Оформление самозанятости при официальной работе в бюджетном учреждении может стать дополнительным источником дохода для людей, желающих увеличить свой доход или разнообразить свою профессиональную деятельность.

Самозанятость позволяет оказывать услуги или предоставлять товары населению без регистрации индивидуального предпринимателя или создания юридического лица. Это особенно удобно для работников бюджетных учреждений, так как они могут заводить дополнительные разрешения на осуществление деятельности без прекращения основной работы.

Оформление самозанятости позволяет не только получать дополнительный доход, но и расширить свои профессиональные навыки. Это может быть особенно полезно для тех, кто хочет прокачать свои навыки в смежной области или попробовать себя в новой сфере деятельности.

Однако перед оформлением самозанятости при официальной работе в бюджетном учреждении необходимо учесть некоторые особенности. Во-первых, нужно ознакомиться с законодательством и правилами своего учреждения, чтобы быть уверенным, что такая деятельность допустима.

Во-вторых, нужно уделить внимание распределению времени между основной работой и самозанятостью. Необходимо быть готовым к дополнительной нагрузке и уметь эффективно планировать свое рабочее время. Также стоит помнить, что доход от самозанятости может быть нестабильным, поэтому необходимо заранее запастись финансовыми резервами.

Наконец, важно помнить о налоговых обязательствах. При оформлении самозанятости необходимо зарегистрироваться в качестве налогоплательщика и регулярно платить налоги с полученного дохода. Поэтому перед оформлением самозанятости рекомендуется проконсультироваться с юристом или налоговым специалистом для получения подробной информации о налоговых процедурах и требованиях.

Самозанятость при официальной работе в бюджетном учреждении может стать дополнительным источником дохода и интересным способом диверсификации работы. Важно быть готовым к дополнительной нагрузке и уметь эффективно планировать свое время, а также соблюдать налоговые обязательства, связанные с самозанятостью.

Гибкость графика работы

Особенность самозанятости при официальной работе в бюджетном учреждении заключается в возможности гибко управлять своим рабочим графиком. Это означает, что вы сами можете решать, когда и сколько времени вы готовы уделять своей дополнительной деятельности.

Благодаря этой гибкости вы сможете адаптировать свою работу к своим личным обстоятельствам и потребностям. Например, если у вас есть другая работа или вы занимаетесь воспитанием детей, то вы можете выбирать удобные для вас дни и часы для выполнения самозанятости. Также, вы можете менять свой график в зависимости от обстоятельств или изменений в вашем расписании.

Гибкость графика работы является одним из преимуществ самозанятости при официальной работе в бюджетном учреждении. Она позволяет эффективно сочетать дополнительную деятельность с основной работой и личной жизнью, не нарушая установленные нормы и требования официального трудоустройства.

Важно помнить, что несмотря на гибкость графика работы, необходимо соблюдать договоренности и сроки выполнения заданий, а также выполнять все обязанности в соответствии с законодательством. Правильное планирование и организация времени помогут вам эффективно выполнять свои обязанности и достигать успеха в своей дополнительной деятельности.

Видео:Можно ли работать официально и быть самозанятым одновременноСкачать

Ограничения и оговорки при оформлении самозанятости при официальной работе

Оформление самозанятости при официальной работе в бюджетном учреждении имеет свои ограничения и оговорки, которые необходимо учитывать перед принятием решения. Во-первых, не все виды деятельности допустимы для самозанятости при наличии официальной работы в бюджетном учреждении.

Организации обычно устанавливают жесткие правила и запреты на определенные виды коммерческой деятельности во избежание конфликта интересов или неправомерного использования ресурсов. Поэтому перед тем, как оформить самозанятость, необходимо ознакомиться с трудовым законодательством, локальными правилами и положениями бюджетного учреждения.

Во-вторых, самозанятость при официальной работе может быть ограничена по количеству рабочих часов. Если график работы в бюджетном учреждении занимает полный рабочий день и не предоставляет достаточно свободного времени, то самозанятость может быть нереализуемой. В таком случае необходимо проявлять осторожность и быть готовым к физическому и эмоциональному перегрузу.

Дополнительно, оформление самозанятости при официальной работе может подвергнуться ограничениям со стороны работодателя. Некоторые бюджетные учреждения могут запретить работникам заниматься самозанятостью по соображениям конфиденциальности, безопасности или сохранения репутации. Поэтому перед началом самозанятости необходимо проконсультироваться с работодателем или специалистом по трудовому праву.

Также следует помнить, что самозанятость при официальной работе в бюджетном учреждении требует четкого и ответственного планирования своего времени и ресурсов. Необходимо уметь балансировать между основной работой, самозанятостью и личной жизнью, чтобы избежать перегрузки и удовлетворить все требования и обязательства.

Таким образом, оформление самозанятости при официальной работе в бюджетном учреждении имеет свои ограничения и оговорки, с которыми необходимо ознакомиться и учесть. Важно соблюдать законодательство и правила своего работодателя, а также проявлять гибкость и ответственность при планировании своего времени и ресурсов.

Влияние на страховые взносы

Оформление самозанятости при официальной работе в бюджетном учреждении может оказать влияние на страховые взносы.

При самозанятости вам придется оплачивать страховые взносы самостоятельно. Взносы будут начисляться согласно установленным ставкам и подлежат ежемесячному уплате. Размер страховых взносов определяется на основе вашего дохода.

Важно отметить, что сумма страховых взносов может зависеть от статуса самозанятого лица. Например, если вы являетесь молодым специалистом, у вас может быть предоставлена льготная ставка на оплату страховых взносов.

Оплата страховых взносов является обязательной и необходима для обеспечения социальной защиты самозанятых лиц. Оплачивая страховые взносы, вы получаете право на обеспечение в случае временной нетрудоспособности, беременности и родов, инвалидности, пенсии, а также на получение медицинской помощи.

Страховые взносы могут быть удержаны из вашей заработной платы или выплачены непосредственно в органы социального обеспечения. Если вы оформляете самозанятость при официальной работе в бюджетном учреждении, то налоги и страховые взносы могут быть удержаны автоматически из вашей заработной платы.

Помните, что уплата страховых взносов является обязательной и играет важную роль в обеспечении вашей социальной защиты. Поэтому рекомендуется внимательно изучить ставки страховых взносов и свои права и обязанности самозанятого лица при оформлении самозанятости при официальной работе в бюджетном учреждении.

Соблюдение правил и норм при оказании услуг

При оказании услуг в рамках самозанятости при официальной работе в бюджетном учреждении необходимо соблюдать определенные правила и нормы. Это важно для обеспечения эффективной и безопасной деятельности.

Во-первых, следует учитывать требования и положения, установленные в бюджетном учреждении, в котором вы работаете. Это могут быть правила внутреннего трудового распорядка, документы, регламентирующие процесс оказания услуг. Необходимо быть в курсе всех действующих нормативных актов и выполнять их требования.

Во-вторых, важно соблюдать профессиональную этику и этические нормы при обслуживании клиентов. Работая с людьми, необходимо проявлять уважение, вежливость и толерантность. Необходимо стремиться к достижению высокого качества услуг, быть ответственным и добросовестным в своей работе.

Также следует учитывать особенности оказания услуг в рамках самозанятости. Например, необходимо учитывать возможные ограничения и требования налогового законодательства и регламентирующие документы. Важно правильно вести учет доходов и расходов, соблюдать сроки и порядок уплаты налогов и сборов.

Не стоит забывать и о безопасности при оказании услуг. Некоторые виды услуг могут быть связаны с определенными рисками. В этом случае необходимо предпринимать все возможные меры для защиты клиентов и себя. Это может включать использование средств индивидуальной защиты, соблюдение санитарно-гигиенических норм и правил техники безопасности.

Итак, соблюдение правил и норм при оказании услуг в рамках самозанятости при официальной работе в бюджетном учреждении является необходимым условием успешной и законной деятельности. Это позволяет обеспечить уровень качества оказываемых услуг, обеспечить безопасность и защиту интересов клиентов, а также соответствовать требованиям законодательства и правилам учреждения.

Видео:Как оформить самозанятость за 10 минутСкачать

Налогообложение самозанятости при официальной работе в бюджетном учреждении

Если вы официально работаете в бюджетном учреждении и хотите оформить статус самозанятого, вам следует ознакомиться с особенностями налогообложения в таком случае.

Во-первых, необходимо зарегистрироваться в качестве самозанятого в налоговой инспекции. Для этого вы должны предоставить определенный пакет документов, подтверждающих вашу личность и гражданство.

После регистрации вам будет выдан индивидуальный номер самозанятого, по которому будут проходить все операции по оплате налогов и отчетности.

Во-вторых, вам необходимо будет уплачивать налоги на самозанятость. Налогообложение самозанятости предусматривает плату 4% от суммы полученного дохода. Этот налог должен быть выплачен самозанятым внесением соответствующей суммы в бюджет.

Также важно отметить, что самозанятый может пользоваться некоторыми льготами при налогообложении. Например, если ваш ежемесячный доход не превышает определенной суммы, вы можете пользоваться упрощенной системой налогообложения и уплачивать налоги в размере 6%.

Налоговая отчетность в случае самозанятости также имеет свои особенности. Самозанятые должны вести отчетность и предоставлять отчеты о своей деятельности, в том числе предоставлять сведения о полученных доходах и уплаченных налогах.

Нужно отметить, что при сочетании официальной работы в бюджетном учреждении и самозанятости необходимо соблюдать законодательные требования и регламенты, установленные для каждого вида деятельности. Самозанятость должна быть официально присутствующей в вашей трудовой деятельности и следовать требованиям закона.

Важно быть внимательным и дополнительно ознакомиться с законодательством налогообложения самозанятости в вашей стране и учитывать возможные изменения в данной сфере.

Будьте внимательны и следуйте всем требованиям налогового законодательства при оформлении самозанятости при официальной работе в бюджетном учреждении.

Уплата налогов

Ставки налогов для самозанятых сотрудников бюджетных учреждений варьируются в зависимости от дохода. Налоги рассчитываются на основе самостоятельно предоставленной информации и складываются из федерального налога, который выплачивается в бюджет Российской Федерации, и местного налога, который выплачивается в бюджет региона.

Для регулярной уплаты налогов самозанятые сотрудники бюджетных учреждений должны использовать специальное приложение – «Мой налог». В этом приложении можно вести учет доходов и расходов, рассчитывать размер налогов и производить их оплату. Кроме того, в «Моем налоге» можно получить нужные документы и справки для отчетности и проверок со стороны налоговых органов.

Неуплата налогов может повлечь за собой административные и уголовные наказания. Поэтому самозанятые сотрудники бюджетных учреждений должны внимательно следить за своей налоговой отчетностью и своевременно уплачивать налоги.

Возможные налоговые льготы

При самозанятости, даже при официальной работе в бюджетном учреждении, предусмотрены некоторые налоговые льготы. Налоговые льготы могут существенно снизить размер уплачиваемых налогов и облегчить финансовую нагрузку.

Вот некоторые возможные налоговые льготы для самозанятых лиц:

1. Упрощенная система налогообложения:

В качестве самозанятого вы можете пользоваться упрощенной системой налогообложения (УСН). УСН позволяет вам исключить из учета некоторые расходы и уплачивать налог только с дохода. Это может значительно снизить сумму налоговых платежей.

2. Установление ставки НДФЛ в размере 6%:

Если вы являетесь самозанятым и ваш годовой доход не превышает определенного уровня (например, 2,4 миллиона рублей на 2021 год), вы можете установить ставку налога на доходы физических лиц (НДФЛ) в размере 6%. Это позволяет значительно снизить сумму уплачиваемого налога.

3. Нулевая ставка налога на доходы для начинающих предпринимателей:

Если вы только начинаете свою деятельность в качестве самозанятого, то в первые два года вы можете быть освобождены от уплаты налога на доходы физических лиц.

Учтите, что налоговые льготы могут быть различными в зависимости от вашего статуса, деятельности и места жительства. Поэтому перед оформлением самозанятости, рекомендуется проконсультироваться с налоговым консультантом или специалистом в этой области, чтобы узнать все доступные льготы и оптимальные налоговые режимы для ваших конкретных обстоятельств.

💡 Видео

Самозанятость: стоит ли открывать? Плюсы и минусы самозанятостиСкачать

Оформляете сотрудников как самозанятых? Ждите неприятностейСкачать

ПЛЮСЫ и МИНУСЫ самозанятости / Как ОФОРМИТЬ самозанятость?Скачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Как стать самозанятым водителем-партнёром, если вы уже зарегистрированы в сервисе | Яндекс.ПроСкачать

Самозанятость 2023 Как открыть Как пробить чек и оплатить налог Ответы на вопросыСкачать

Может ли самозанятый устроиться на официальную работу?Скачать

РЕГИСТРАЦИЯ САМОЗАНЯТОГО В ПРИЛОЖЕНИИ "МОЙ НАЛОГ" ЗА 3 МИНУТЫ.Скачать

Как перестать быть самозанятым через МОЙ НАЛОГ? Закрываем самозанятостьСкачать

Можно ли работать и быть самозанятым одновременно?Скачать

Как пользоваться приложением для самозанятых МОЙ НАЛОГ? ИнструкцияСкачать

КАК СТАТЬ САМОЗАНЯТЫМ В ПРИЛОЖЕНИИ МОЙ НАЛОГСкачать

ИП и самозанятый одновременно. Правила оформления!Скачать

КАК СТАТЬ САМОЗАНЯТЫМ | ПРИЛОЖЕНИЕ МОЙ НАЛОГ #САМОЗАНЯТЫЕСкачать

Самозанятый в чем опасность? Кто может стать? Какие плюсы и минусы!Скачать

Как в приложении МОЙ НАЛОГ сформировать чек самозанятомуСкачать